https://ruh666.livejournal.com/556030.html

Неравенство использовалось для описания увеличивающегося разрыва в доходах и благосостоянии домохозяйств. Тем не менее, уместно ли использовать «неравенство» как способ описания растущего и необъяснимого разрыва между доходами компаний S&P 500 и всех остальных? Есть что-то необычное в работе с данными о прибыли, так как кажется, что в настоящее время единственными фирмами, делающими деньги, являются входящие в S&P 500.

Неравенство использовалось для описания увеличивающегося разрыва в доходах и благосостоянии домохозяйств. Тем не менее, уместно ли использовать «неравенство» как способ описания растущего и необъяснимого разрыва между доходами компаний S&P 500 и всех остальных? Есть что-то необычное в работе с данными о прибыли, так как кажется, что в настоящее время единственными фирмами, делающими деньги, являются входящие в S&P 500.

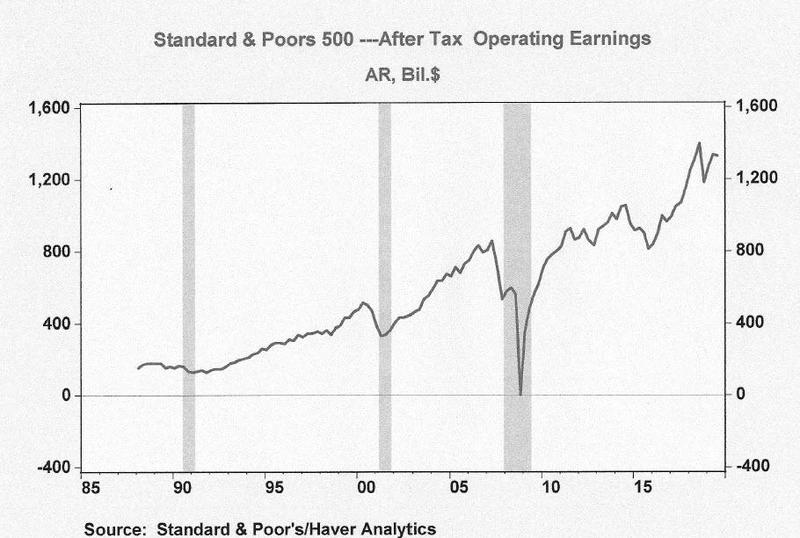

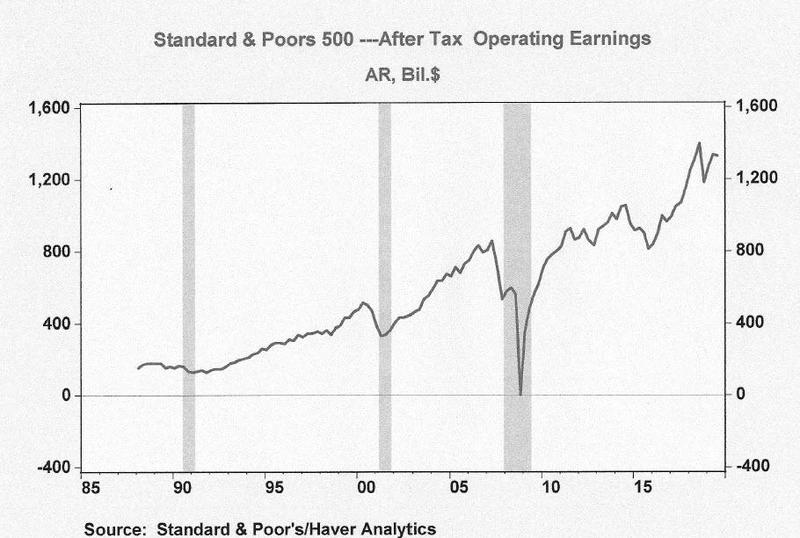

По данным Бюро экономического анализа (BEA), в третьем квартале 2019 года годовая операционная прибыль всех компаний США, крупных и малых, государственных и частных, за вычетом налогов составила 1,888 триллиона долларов США. Это примерно на 220 млрд. Долл. США больше, чем уровень операционной прибыли после налогообложения, зафиксированный в 2015 году.

За тот же 4-летний период операционная прибыль после уплаты налогов для компаний S&P 500 увеличилась с 885 млрд долларов до годовой ставки в 1,372 трлн в третьем квартале 2019 года, увеличившись на 442 млрд долларов.

Можно оценить прибыль после налогообложения компаний, не входящих в S&P 500, просто вычтя операционную прибыль S&P 500 после налогообложения из совокупного показателя прибыли ВВП. Остаточная прибыль после уплаты налогов - оценка для компаний, не входящих в S&P 500, - составляет 555 млрд долл. США в 3 квартале 2019 года, по сравнению с 779 млрд долл. США, зафиксированными в 2015 году.

Ключевым выводом здесь является то, что за последние 4 года прибыль компаний S&P 500 после уплаты налогов увеличилась на 50%, в то время как доходы всех остальных компаний снизились примерно на 30%.

Как это может быть точной картиной доходов всех компаний, работающих в США? По данным Службы внутренних доходов (IRS), в США работает более 6 миллионов фирм. С начала 2015 года американские фирмы добавили к своим платежным ведомостям почти 12 миллионов рабочих, из которых более 80% новых рабочих мест появилось в компаниях, не входящих в S&P 500. Просто маловероятно, что фирмы будут добавлять работу и в то же время будут продолжать терять деньги.

Теперь необходимо отметить, что сравнение операционной прибыли основано на данных из двух разных источников. Данные по общей корпоративной прибыли поступают из отчета о ВВП, и основным источником являются налоговые отчеты, которые компании предоставляют IRS. Компании S&P 500 сообщают о своих доходах на основе финансового учета. Ключевые различия между двумя учетными системами отражают время, когда регистрируются некоторые поступления и расходы, а также тот факт, что доход от прироста капитала исключен из показателя ВВП, но может быть включен в отчетную прибыль S&P.

Кроме того, оценка прибыли S&P 500 представляет собой совокупную сумму доходов компании, указанную в расчете на акцию. Таким образом, изменение количества акций, находящихся в обращении, может повлиять на цифры и исказить сравнение отчетных и предполагаемых показателей прибыли.

Тем не менее, стоит отметить, что за последние 30 лет только во время бума dot.com в конце 1990-х возникла аналогичная картина прибыли; то есть, отчетная прибыль S&P 500 увеличилась в течение нескольких лет, в то время как предполагаемая прибыль всех других компаний снизилась. И это очевидное «неравенство» в прибылях приводит к ложному повествованию о прибыльности корпораций, рекордно высоким коэффициентам P/E и возможному обвалу цен на акции.

Невозможно с уверенностью сказать, какие факторы вызывают разрыв между отчетной прибылью компаний S&P 500 и прибылью всех других фирм. Но никому просто не верится, что в настоящее время только компании, получающие прибыль, входят в S&P 500. Многие вопросы относительно точности «отчетной» прибыли компаний S&P 500 остаются без ответа.

Для инвесторов аргумент, используемый аналитиками и стратегами по акциям, что рынок акций не дорогой, основан на «отчетной», а не «фактической» прибыли. Реальный рыночный мультипликатор, основанный на «фактической» прибыли, значительно выше того, что продается инвесторам.

перевод отсюда

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

Ключевым выводом здесь является то, что за последние 4 года прибыль компаний S&P 500 после уплаты налогов увеличилась на 50%, в то время как доходы всех остальных компаний снизились примерно на 30%.

Как это может быть точной картиной доходов всех компаний, работающих в США? По данным Службы внутренних доходов (IRS), в США работает более 6 миллионов фирм. С начала 2015 года американские фирмы добавили к своим платежным ведомостям почти 12 миллионов рабочих, из которых более 80% новых рабочих мест появилось в компаниях, не входящих в S&P 500. Просто маловероятно, что фирмы будут добавлять работу и в то же время будут продолжать терять деньги.

Теперь необходимо отметить, что сравнение операционной прибыли основано на данных из двух разных источников. Данные по общей корпоративной прибыли поступают из отчета о ВВП, и основным источником являются налоговые отчеты, которые компании предоставляют IRS. Компании S&P 500 сообщают о своих доходах на основе финансового учета. Ключевые различия между двумя учетными системами отражают время, когда регистрируются некоторые поступления и расходы, а также тот факт, что доход от прироста капитала исключен из показателя ВВП, но может быть включен в отчетную прибыль S&P.

Кроме того, оценка прибыли S&P 500 представляет собой совокупную сумму доходов компании, указанную в расчете на акцию. Таким образом, изменение количества акций, находящихся в обращении, может повлиять на цифры и исказить сравнение отчетных и предполагаемых показателей прибыли.

Тем не менее, стоит отметить, что за последние 30 лет только во время бума dot.com в конце 1990-х возникла аналогичная картина прибыли; то есть, отчетная прибыль S&P 500 увеличилась в течение нескольких лет, в то время как предполагаемая прибыль всех других компаний снизилась. И это очевидное «неравенство» в прибылях приводит к ложному повествованию о прибыльности корпораций, рекордно высоким коэффициентам P/E и возможному обвалу цен на акции.

Невозможно с уверенностью сказать, какие факторы вызывают разрыв между отчетной прибылью компаний S&P 500 и прибылью всех других фирм. Но никому просто не верится, что в настоящее время только компании, получающие прибыль, входят в S&P 500. Многие вопросы относительно точности «отчетной» прибыли компаний S&P 500 остаются без ответа.

Для инвесторов аргумент, используемый аналитиками и стратегами по акциям, что рынок акций не дорогой, основан на «отчетной», а не «фактической» прибыли. Реальный рыночный мультипликатор, основанный на «фактической» прибыли, значительно выше того, что продается инвесторам.

перевод отсюда

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

Комментариев нет:

Отправить комментарий