https://ruh666.livejournal.com/771262.html

Мы посвятим весь сегодняшний раздел «Данные» стоимости доллара и тому, как это влияет на фундаментальные показатели корпоративной прибыли США. Мы используем торгово-взвешенный индекс доллара Федеральной резервной системы, а не DXY, потому что он включает более широкую и более репрезентативную корзину валют. В DXY нет даже китайского юаня или мексиканского песо. Три момента по этой теме:

№1: Долгосрочный взгляд на торгово-взвешенный индекс доллара (график ниже, с 2004 г. по настоящее время) показывает, как глобальные валютные рынки торгуются по циклам.

Глобальные рецессии/кризисы создают спрос на доллар, как уход от риска. Это ясно видно в рецессии 2008–2009 годов (пик доллара в марте 2009 года, как раз тогда, когда мировые фондовые рынки обрушились), и снова в марте 2020 года (снова на минимуме для мировых акций).

№2: Приведенный выше график также показывает, что восстановление мировой экономики действительно приводит к снижению доллара по мере того, как капитал уходит в поисках лучшей прибыли за пределами США, но это многолетний процесс, и в течение этого времени доллар показывает и периоды роста.

Мы выделили одно такое событие в рамке на графике выше. После того, как доллар ослаб с марта по декабрь 2009 года на 12,3 процента, он вырос на 5 процентов в течение первой половины 2010 года. Окончательный минимум 2010-х годов пришелся на июль 2011 года, что на 19,0 процента ниже максимумов марта 2009 года.

Мы наблюдаем такие же движения прямо сейчас. Доллар ослаб на 11,8 процента с пика марта 2020 года до конца года; это устрашающе близко к отмеченному выше падению на 12,3% в 2010 году. Сейчас он растет с 5 января 2021 года и с тех пор вырос на 1,8 процента. Это никого не должно удивить, если он прибавит еще 3 процента к торгово-взвешенному индексу, что соответствует движению 2010 года.

Вывод: как и в 2010 году, рынки переоценивают темпы восстановления мировой экономики за пределами США. Ни одна другая крупная страна не тратит столько, сколько США тратят на восстановление после пандемии, а внедрение вакцины в Америке было успешным. Дальнейшее движение доллара вверх в ближайшие недели было бы логичным.

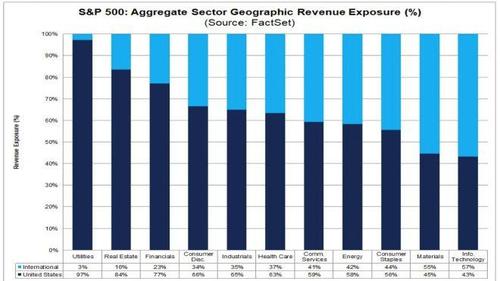

№3: Как показывает диаграмма FactSet недолларовых доходов по отраслям, стоимость доллара с течением времени существенно различается в зависимости от прибылей и убытков для различных секторов S&P. В целом S&P 500 получает 40 процентов доходов от недолларовых рынков.

Вывод: если наша идея о том, что доллар ожидает приступ относительной силы, как в 2010 году, технологический сектор может показать некоторую краткосрочную слабость. Рынки не заботит дополнительная маржа от конвертации валюты. Скорее, временно более сильный доллар означает, что не все так с экономическим ростом за пределами США. Учитывая очень глобальное присутствие этих компаний, это незначительно отрицательно скажется на их совокупной прибыли в первом полугодии 2021 года.

перевод отсюда

Три видео о товарных рынках (хлопок, соя, нефть) - бесплатный доступ на elliottwave com

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Комментариев нет:

Отправить комментарий