Оценки фондового рынка США поднялись до рекордных отметок. Инвесторы делают безумный рывок к стоимостным акциям в качестве окончательного «возобновления торговли», основанного на предпосылке, что вакцины спасут экономику. Аналитик Morgan Stanley Джозеф Мур отмечает, что одна часть рынка достигла «расширенных оценок», что «ограничит потенциал роста». В последнем глобальном отчете Мура по производству полупроводников, озаглавленном «Большие ожидания - сильные фундаментальные показатели соответствуют пиковым мультипликаторам», говорится, что «недавняя опережающая динамика и повышенная оценка» акций полупроводников США «ограничат потенциал роста, даже если спрос и предложение продолжают восстанавливаться».

«Несмотря на то, что год характеризовался необычным уровнем неопределенности из-за Covid-19 и торговой напряженности, акции показали более высокие результаты, поскольку мы считаем, что прогноз восстановления к 2021 году перевесил опасения по поводу краткосрочных колебаний фундаментальных показателей. В результате мы изо всех сил пытаемся поддержать идею о том, что акции полупроводников будут продолжать демонстрировать лучшие результаты до тех же уровней, которые мы наблюдали в 2020 году; однако мы не хотим бороться с нарративом восстановления и оставаться в движении, поскольку продолжающееся улучшение фундаментальных показателей отрасли, вероятно, ограничит и возможность снижения» - Мур

Индекс PHLX Semiconductor Sector вырос почти на 130% с мартовского минимума. Возможно, Мур предполагает, что акции полупроводников не могут расти линейно постоянно.

Мур считает, что инвесторам следует поддерживать присутствие на рынке полупроводников, учитывая, что в следующем году возобновится экономический рост, но предупрежденные риски должны управляться с помощью завышенных оценок. Макрокоманда объясняет, как изменилась их доля в акциях полупроводников за год:

Ранее в этом году в начале Covid-19 оценки многих наших акций выглядели привлекательно. Изначально мы предпочли использование облачных вычислений и памяти / полупроводников, прежде чем рекомендовать подход со штангой, в котором особое внимание уделяется как облаку / вычислениям, так и цикличности / ценности. В настоящее время мы предпочитаем циклические компании полупроводников, которые могут получить наибольшую выгоду от более широкого экономического и потребительского восстановления, хотя в настоящее время это отражается на акциях с улучшением тенденций спроса и адаптивной денежно-кредитной и фискальной политикой. -Мур

Ранее в этом году в начале Covid-19 оценки многих наших акций выглядели привлекательно. Изначально мы предпочли использование облачных вычислений и памяти / полупроводников, прежде чем рекомендовать подход со штангой, в котором особое внимание уделяется как облаку / вычислениям, так и цикличности / ценности. В настоящее время мы предпочитаем циклические компании полупроводников, которые могут получить наибольшую выгоду от более широкого экономического и потребительского восстановления, хотя в настоящее время это отражается на акциях с улучшением тенденций спроса и адаптивной денежно-кредитной и фискальной политикой. -Мур

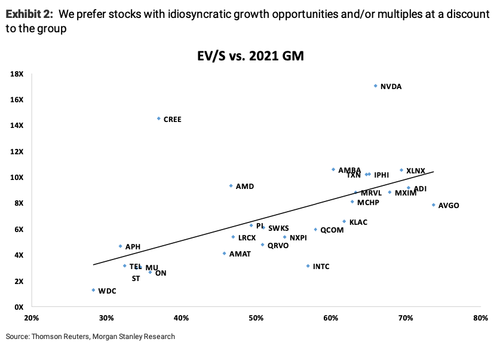

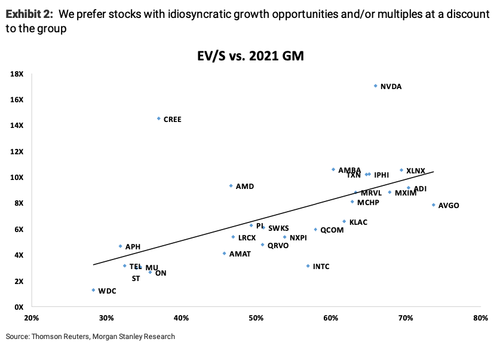

Мур сказал: «Сохраняйте ограниченные позиции в брендах компьютеров / облачных технологий, учитывая уникальную работу и извлекайте уроки из домашней среды, теперь мы предпочитаем акции с уникальными возможностями роста и / или мультипликаторы со скидкой для группы».

Макрокоманда предупредила, что «вознаграждение за риск изменилось, оставляя меньше возможностей для роста» для фондового рынка, добавив, что рост прибыли должен вернуться после того, как акции росли в течение двух лет подряд в разы. Так что же случится с фондовым рынком, если рост прибыли не вернется, поскольку повторное появление пандемии вируса подорвет восстановление? Что ж, первый "сигнал продажи" от Bank of America с февраля 2020 года предполагает, что рекордный оптимизм, возможно, подходит к концу.

перевод отсюда

Обзор рынка на конец года «с 30 000 футов» (Бесплатный доступ на elliottwave com)

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

перевод отсюда

Обзор рынка на конец года «с 30 000 футов» (Бесплатный доступ на elliottwave com)

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Комментариев нет:

Отправить комментарий