https://ruh666.livejournal.com/320052.html

Итальянская политика просто сделала то, что коррекция в акциях США и превышение 10-летками 3-процентной доходности не смогли: выбила рынок казначейских облигаций США из своего сна.

Итальянская политика просто сделала то, что коррекция в акциях США и превышение 10-летками 3-процентной доходности не смогли: выбила рынок казначейских облигаций США из своего сна.

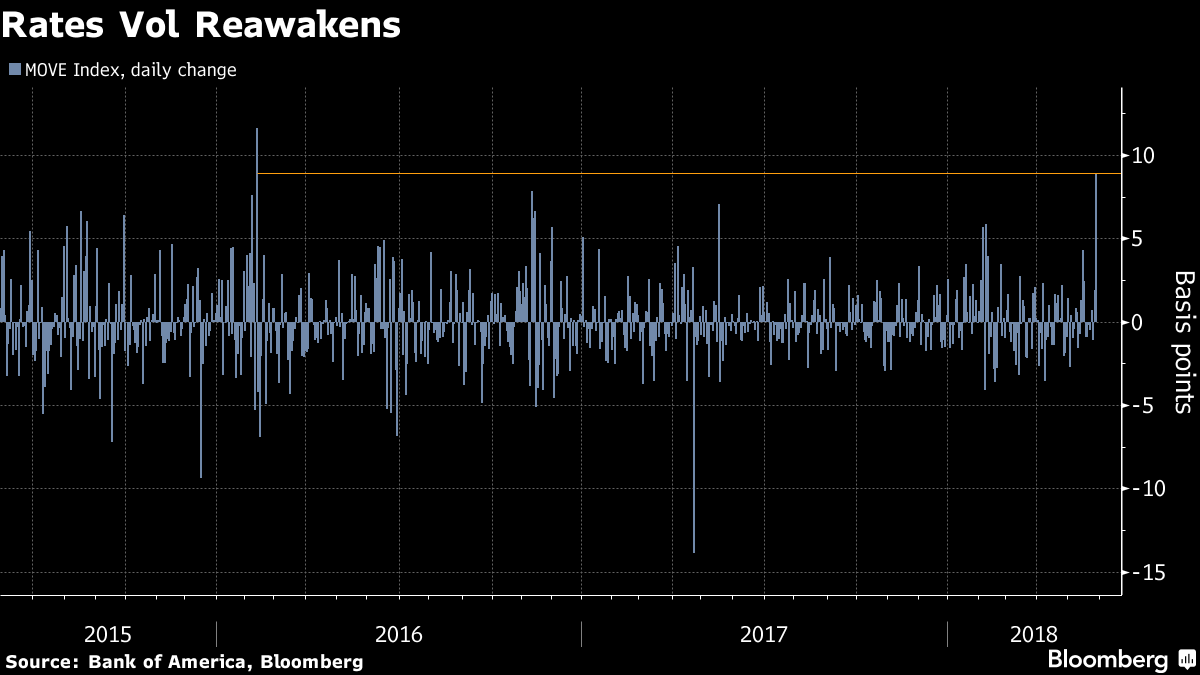

Волатильность ставок вновь возникла, а MOVE Index Merrill Lynch вырос на 9 базисных пунктов во вторник. Это самый большой однодневный рост с февраля 2016 года для индикатора, который отслеживает предполагаемую волатильность долга США по кривой доходности. Примерно в то же время опасения о жесткой посадке в экономике Китая вызвали снижение в рисковых активах, в результате трейдеры расместили нетривиальные ставки на возможность того, что Федеральная резервная система снизит ставки на отрицательную территорию.

Во вторник трейдеры казначейскими облигациями действительно попали в "пилу", так как 10-летняя доходность упала с 2,9 ниже 2,8 за ночь. Затем она скорректировала большую часть хода до открытия рынка акций США, затем снова рухнула, чтобы закончить сессию ниже 2,8 процентов, что стало их самым большим падением с референдума U.K. Brexit в июне 2016 года.

Волатильность рынка облигаций в 2018 году не показывала тревожных сигналов, несмотря на скачки рисковых активов. Февральский рекордный однодневный скачок в индексе волатильности Cboe, который отслеживает предполагаемые колебания в акциях США, остался ограниченным этим классом активов. Стратеги считали нераспространие заразы положительным сигналом, поскольку он предполагал, что произошел идиосинкратический шок, а не фундаментальный сдвиг.

То, что ставки волатильности подскочила вместе на этот раз, может заставить инвесторов более осторожно относиться к позициям с плечами и торговым стратегиям, которые полагаются на предполагаемые и реализованные колебания цен для определения их воздействия на рынок.

И они снова начинают разворачиваться. Доходность 10-летних нот выросла на 7 базисных пунктов до 2,85 процента с 8:29 утра в Нью-Йорке.

перевод отсюда

Жаркое лето-2018. Что ждать от рынков

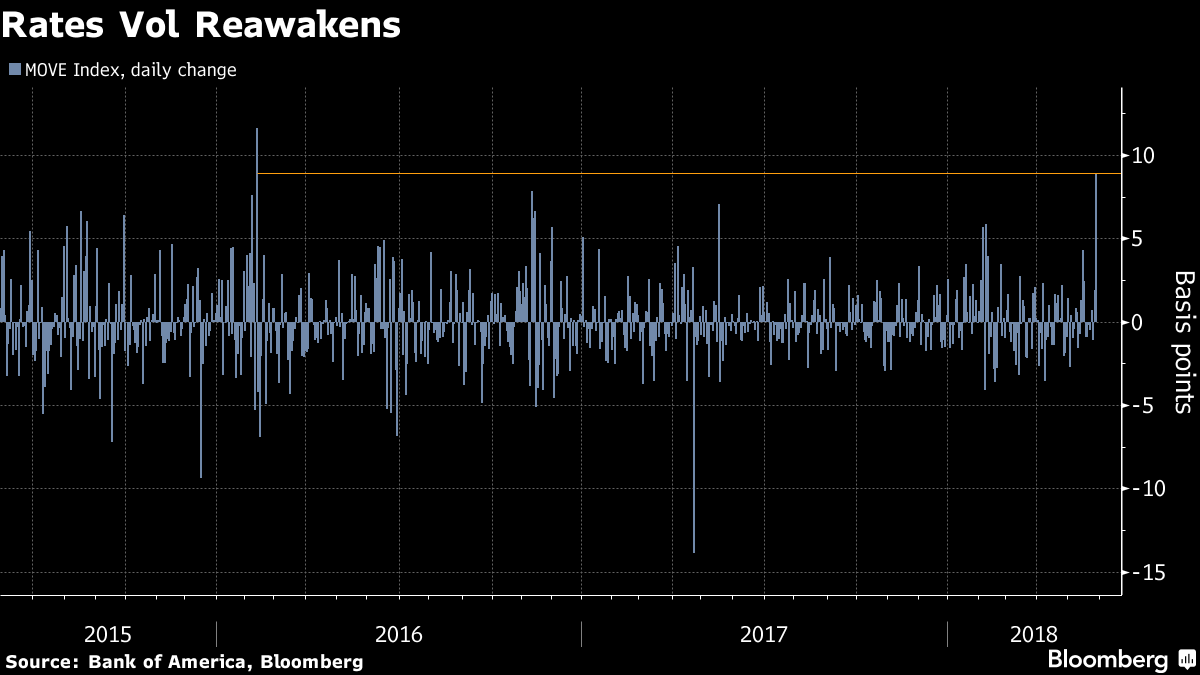

Волатильность рынка облигаций в 2018 году не показывала тревожных сигналов, несмотря на скачки рисковых активов. Февральский рекордный однодневный скачок в индексе волатильности Cboe, который отслеживает предполагаемые колебания в акциях США, остался ограниченным этим классом активов. Стратеги считали нераспространие заразы положительным сигналом, поскольку он предполагал, что произошел идиосинкратический шок, а не фундаментальный сдвиг.

То, что ставки волатильности подскочила вместе на этот раз, может заставить инвесторов более осторожно относиться к позициям с плечами и торговым стратегиям, которые полагаются на предполагаемые и реализованные колебания цен для определения их воздействия на рынок.

И они снова начинают разворачиваться. Доходность 10-летних нот выросла на 7 базисных пунктов до 2,85 процента с 8:29 утра в Нью-Йорке.

перевод отсюда

Жаркое лето-2018. Что ждать от рынков

Комментариев нет:

Отправить комментарий