https://ruh666.livejournal.com/974728.html

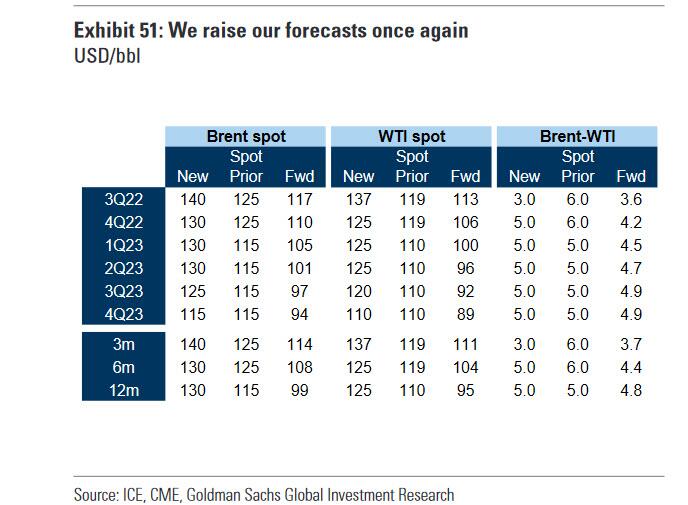

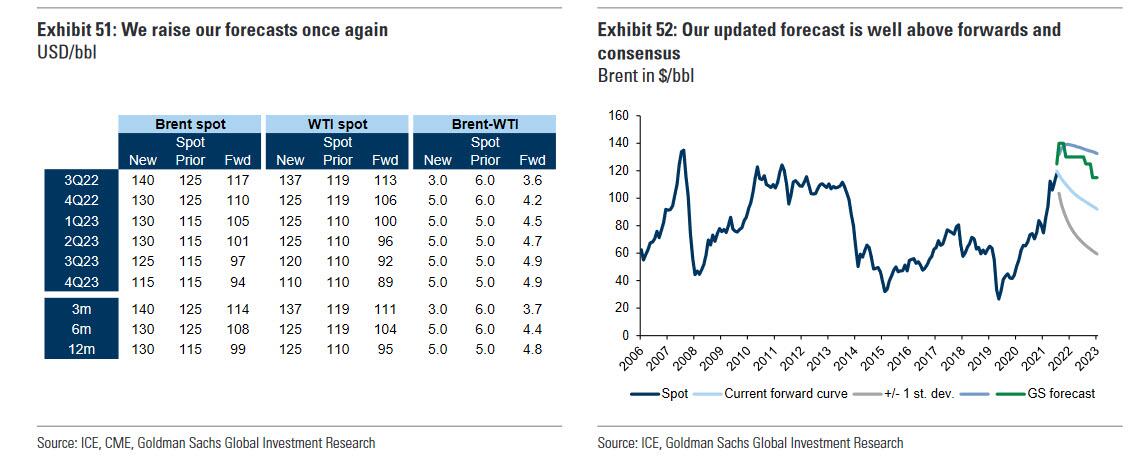

Ранее сегодня мы сообщали, что крупнейшие нефтяные медведи среди крупных банков, Citi и Barclays, только что капитулировали со своими пессимистичными прогнозами, увидев, как сырая нефть игнорировала все катализаторы падения и достигла 3-месячного максимума, и были вынуждены поднять свои целевые цены. Конечно, их взгляды не имеют значения, так как любой, кто торговал, основываясь на их рекомендациях и шортил нефть, теперь ищет новую карьеру; но теперь, когда они убраны с дороги, большие мальчики начинают новый раунд агрессивного повышения цен. А именно, поздно вечером в понедельник Goldman опубликовал отчет, в котором он снова пересмотрел свой прогноз цен (в сторону повышения), заявив, что структурный дефицит остается нерешенным по сей день (несмотря на короткий период, когда на рынке нефти наблюдался первый профицит с июня 2020 года), и банк повышает целевую максимальную цену на нефть летом со 125 до 140 долларов, а также повышает целевые цены на нефть на оставшуюся часть 2022 и 2022 годов на 10 долларов выше, чем раньше.

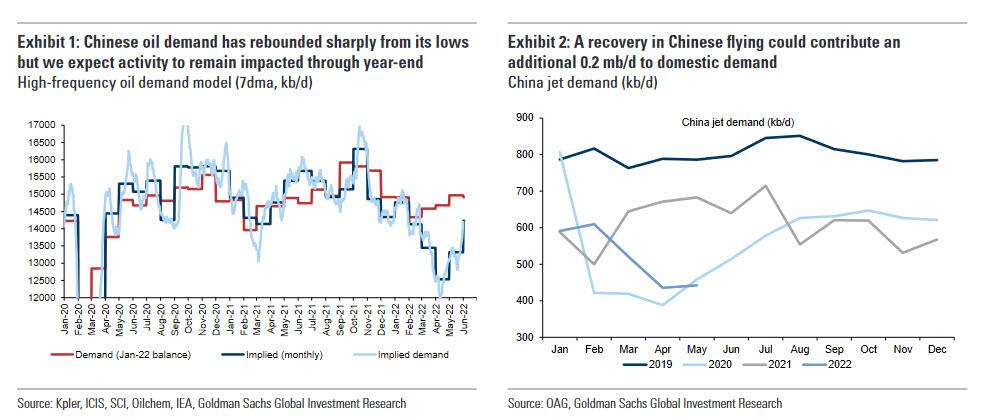

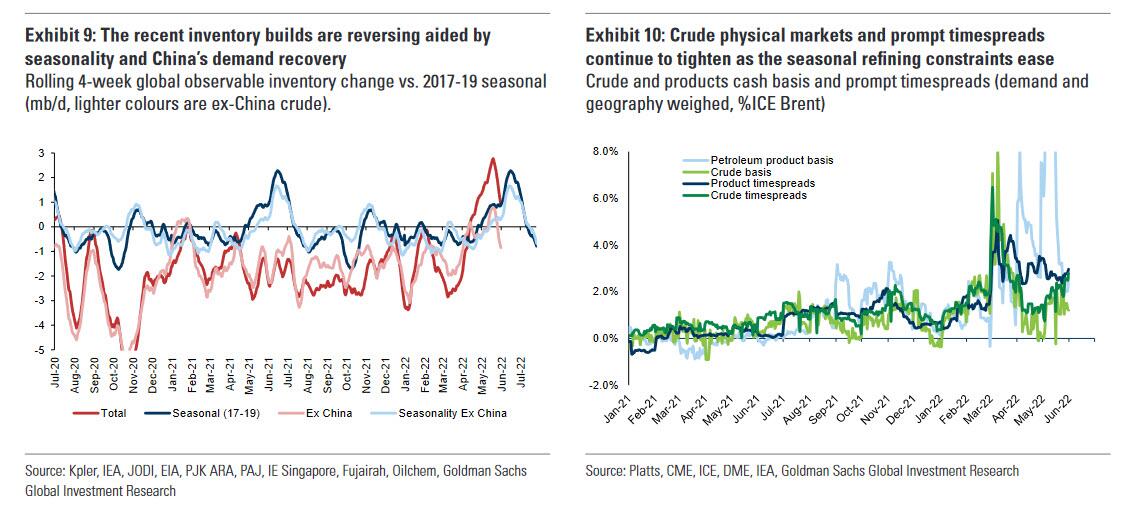

Как пишет Дэмиен Курвалин из Goldman в заметке (доступно для профессиональных подписчиков), в связи с ослаблением фундаментальных показателей в апреле-мае из-за умеренного снижения российского экспорта, рекордно больших продаж SPR и жестких ограничений в Китае рынок нефти впервые с июня 2020 продемонстрировал профицит. Однако этот политически созданный профицит уже заканчивается (даже несмотря на то, что SPR все еще выкачивает свежий миллион каждый божий день, пока демократы не будут выбиты из Конгресса в ноябре этого года), что обусловлено продолжающимся восстановлением китайского спроса...

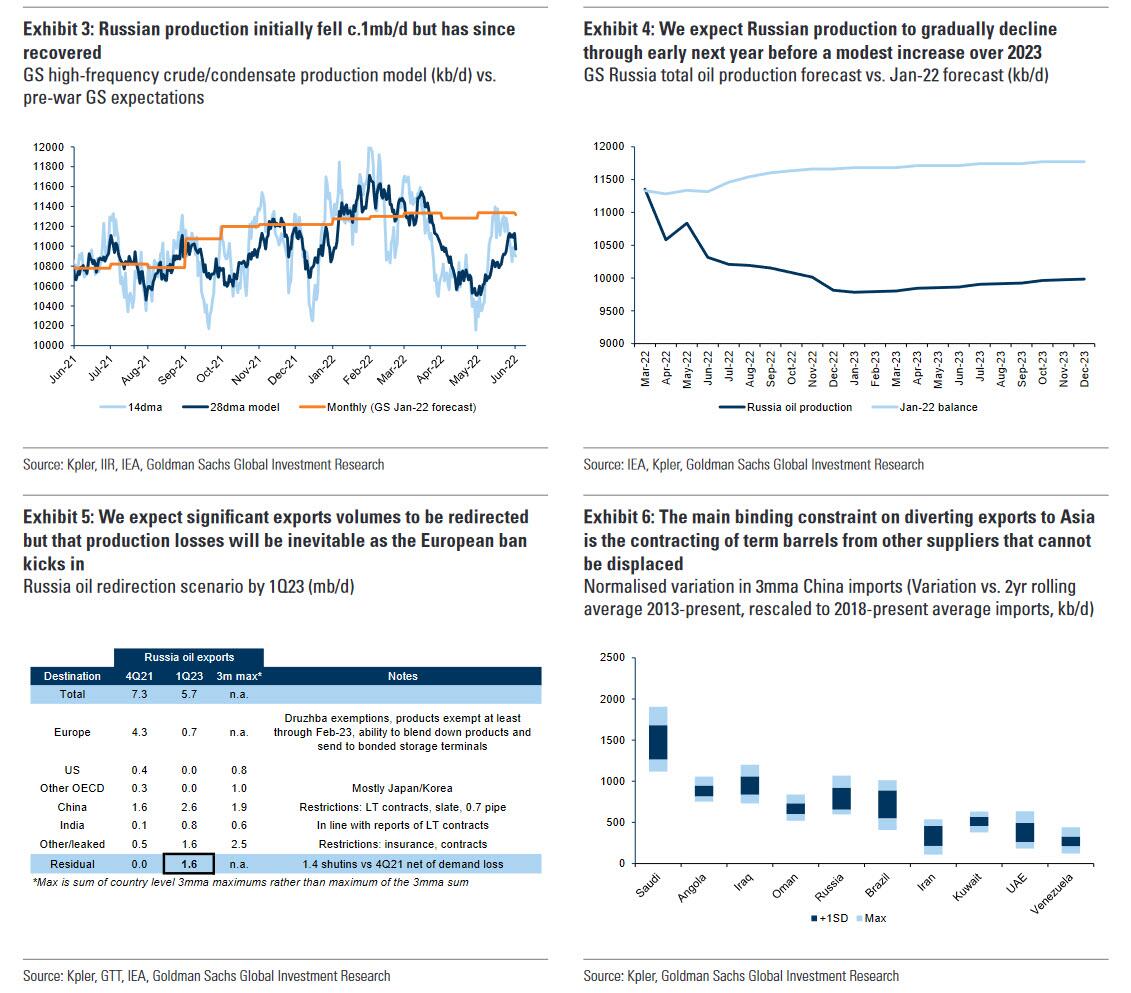

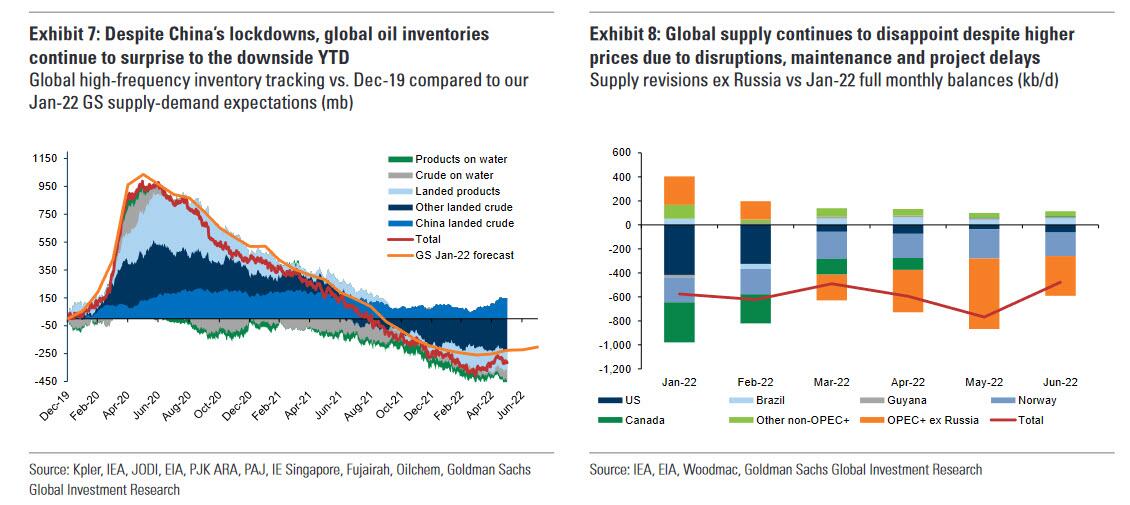

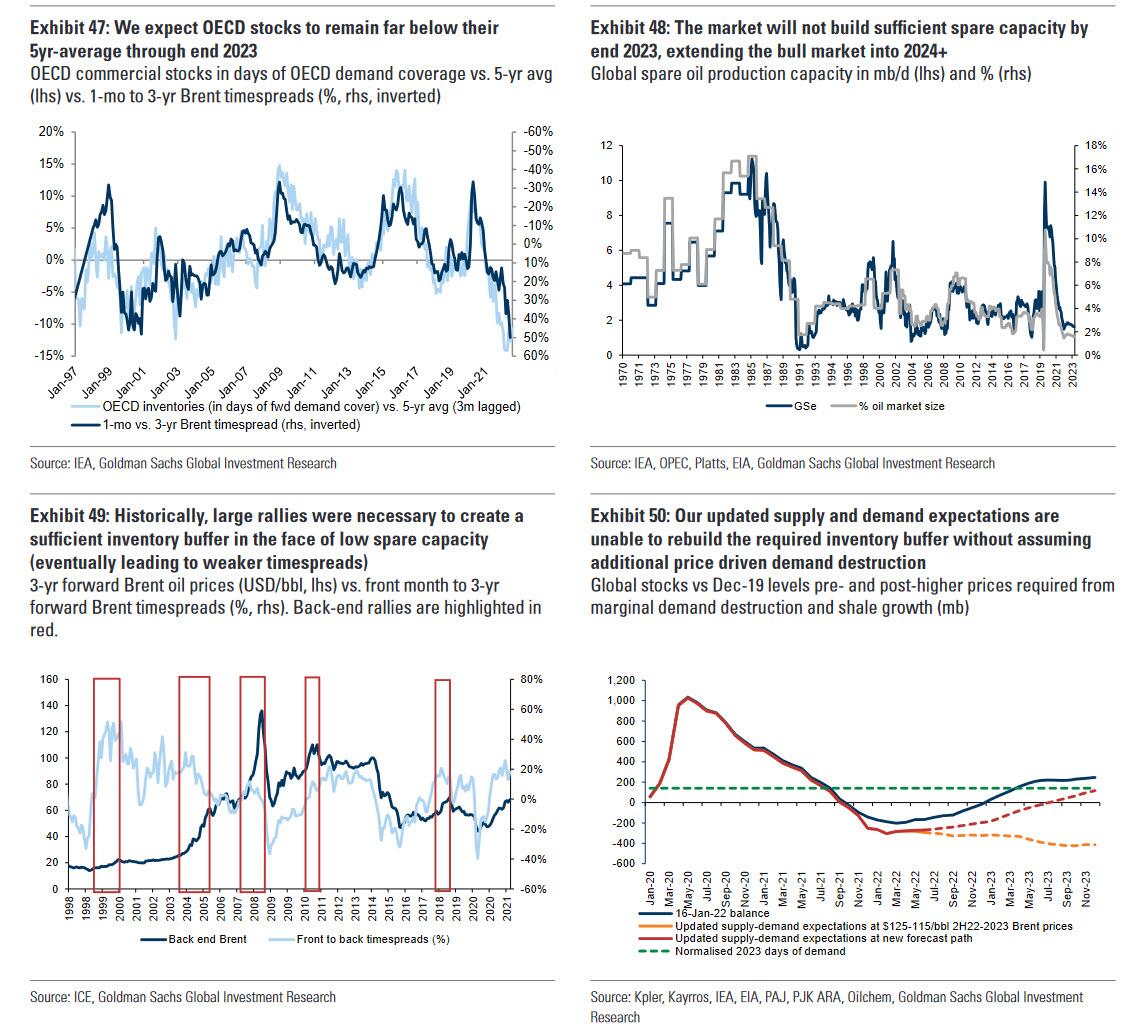

Таким образом, структурный дефицит нефти остается нерешенным, а рынок нефти будет еще более жестким, чем ожидал аналитик Goldman в апреле. Предложение остается неэластичным к более высоким ценам, при этом изменения производства в основных странах ОПЕК (выше) и других странах (ниже) в значительной степени компенсируются.

Что касается спроса, то отрицательный импульс глобального роста остается недостаточным для ребалансировки запасов по текущим ценам.

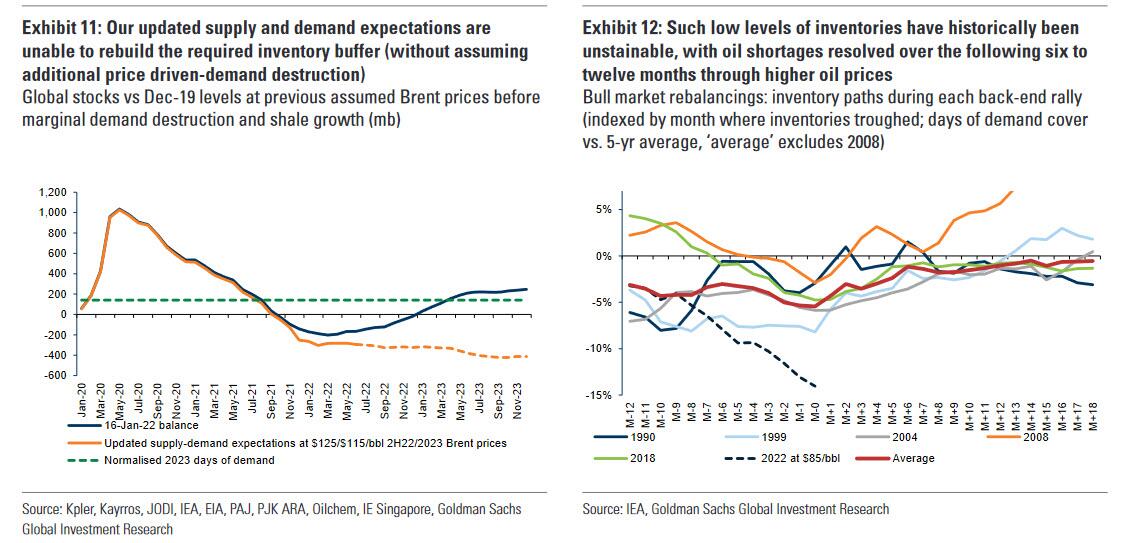

В результате Goldman считает, что цены на нефть должны расти дальше, чтобы нормализовать неприемлемо низкие уровни мировых запасов нефти, а также из-за ОПЕК и свободных мощностей по переработке.

Предупреждая о нерешенности структурного дефицита, Курвален пишет, что растущий долгосрочный дефицит потребует краткосрочных излишков, и что, учитывая как рекордно низкие запасы, так и свободные мощности ОПЕК, «рынок решит сбалансировать в краткосрочной перспективе и воссоздать необходимые буферы в наступающем году».

Таким образом, чтобы заставить рынок сбалансироваться в краткосрочной перспективе и создать избыточные запасы в следующем году, требуется более высокий прогноз цен на нефть на оба периода. Основываясь на расчетной эластичности спроса Goldman в 3% и восходящей эластичности сланцевой нефти, а также с учетом разрыва между розничной ценой и ценой на нефть марки Brent, банк прогнозирует, что цены на нефть должны будут составлять в среднем 135 долларов за баррель во 2 полугодии 2022 года и 125 долларов за баррель в 2023 году, на 10 долл./барр. выше, чем ранее. В месячном исчислении это указывает на пиковую летнюю цену на нефть на уровне 140 долларов за баррель, при этом потребительская цена на нефть Goldman, как ожидается, превысит 160 долларов за баррель.

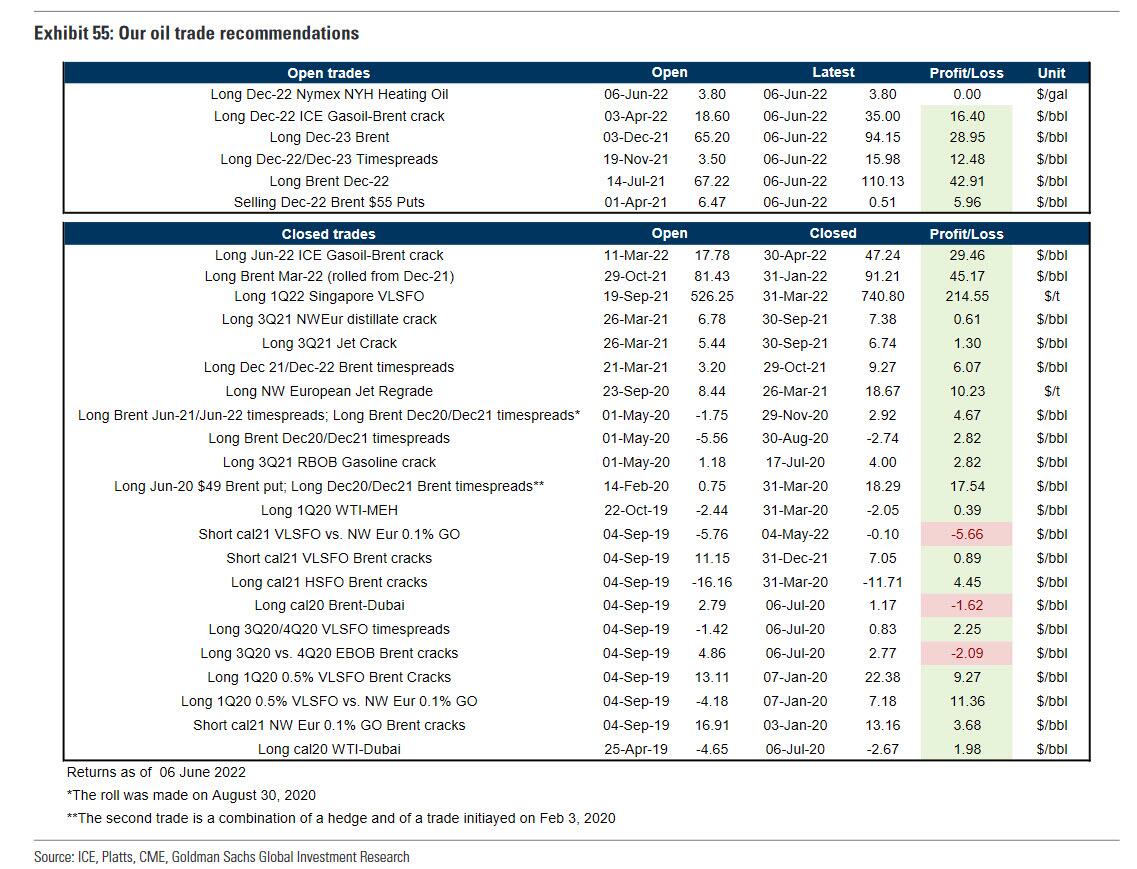

И, наконец, как Goldman торгует в этом направлении? Банк определил три возможности, чтобы выразить это оптимистичное мнение и преодолеть краткосрочную фундаментальную неопределенность.

Во-первых, длинная позиция по газойлю 22 декабря, сделка, которая будет прибыльной, даже если внешняя политика США приведет к увеличению предложения сырой нефти ОПЕК, и которая обещает потенциальный скачок цен этим летом.

Во-вторых, Goldman повторяет свою давнюю рекомендацию Brent Top Trade от 23 декабря (и ее следствие, согласно которому акции энергетических компаний продолжают опережать рынок в целом), поскольку многолетняя реакция предложения еще не сработала.

В-третьих, банк подтверждает свой бычий взгляд на краткосрочную перспективу сырой нефти, поскольку нефтеперерабатывающие заводы наращивают темпы, превышающие риски для производства в России и спроса в Китае.

перевод отсюда

Часовой курс по свечному анализу от Джеффри Кеннеди (бесплатно по промо-коду RUH666)

28-минутное видео «Мировые риски и возможности с волнами Эллиотта»

Отчет из 5 выдержек из Global Market Perspective за март 2022 года с прогнозами для биткойна, нефти и акций бесплатно

Видеопрезентация Пректера по рынку нефти бесплатно (обычная стоимость 109 долларов США). Регистрация здесь

Вторгнется ли Россия в Украину? См. «Индикатор вторжения» фондового рынка

30-минутное интервью под названием «Дорожная карта инвестиций на 2022 год» с руководителем отдела глобальных исследований EWI Мюрреем Ганном. В нем вы найдете макро-обзор мировых рынков с точки зрения волн Эллиотта, который поможет вам разобраться в сегодняшних финансовых тенденциях, выявить новые возможности и защитить свои существующие инвестиции.

«Перелом на фондовом рынке: 5 исторических критериев, указывающих на ОДНО направление» (Независимо от того, настроены ли вы на повышение или понижение, EWI утверждает, что эти 5 ключевых индикаторов несут одно единственное сообщение для акций. Ознакомьтесь с подробностями в их бесплатном отчете)

Бесплатное видео Asian-Pacific Financial Forecast

5 уроков как предвидеть тенденции и развороты в криптовалюте, акциях, валютах, золоте, нефти

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Часовой курс по свечному анализу от Джеффри Кеннеди (бесплатно по промо-коду RUH666)

28-минутное видео «Мировые риски и возможности с волнами Эллиотта»

Отчет из 5 выдержек из Global Market Perspective за март 2022 года с прогнозами для биткойна, нефти и акций бесплатно

Видеопрезентация Пректера по рынку нефти бесплатно (обычная стоимость 109 долларов США). Регистрация здесь

Вторгнется ли Россия в Украину? См. «Индикатор вторжения» фондового рынка

30-минутное интервью под названием «Дорожная карта инвестиций на 2022 год» с руководителем отдела глобальных исследований EWI Мюрреем Ганном. В нем вы найдете макро-обзор мировых рынков с точки зрения волн Эллиотта, который поможет вам разобраться в сегодняшних финансовых тенденциях, выявить новые возможности и защитить свои существующие инвестиции.

«Перелом на фондовом рынке: 5 исторических критериев, указывающих на ОДНО направление» (Независимо от того, настроены ли вы на повышение или понижение, EWI утверждает, что эти 5 ключевых индикаторов несут одно единственное сообщение для акций. Ознакомьтесь с подробностями в их бесплатном отчете)

Бесплатное видео Asian-Pacific Financial Forecast

5 уроков как предвидеть тенденции и развороты в криптовалюте, акциях, валютах, золоте, нефти

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Комментариев нет:

Отправить комментарий