https://ruh666.livejournal.com/1401778.html

Кэти Вуд, судя по всему, делает то, что у нее получается лучше всего: покупает на «провале» переоцененного рынка, скупая агрессивно оцененные компании, которые имеют свойство падать намного сильнее рыночных индексов во время распродаж. Как сообщило агентство Bloomberg на этой неделе, управляющий фондом ARKK покупает акции Amazon.com Inc., Advanced Micro Devices Inc. и Roku Inc. на фоне недавней волатильности рынка. Но ARKK закрылся на самом низком уровне с ноября и на самом низком уровне с начала года в среду, на фоне волатильности, в то время как NASDAQ все еще находился в зеленой зоне в течение года, говорится в отчете. Флагманский «инновационный» фонд Вуд упал примерно на 24% с начала года по сравнению с QQQ, который вырос примерно на 6,8% по состоянию на середину утра четверга. Это довольно заметное отставание всего за 8 месяцев года. И инвесторы, похоже, это замечают: около 75% стоимости ARKK с 2021 года было уничтожено, и по состоянию на вторник инвесторы вывели 2,2 млрд долларов из ARKK в 2024 году, подготовив его к худшему году оттока с момента его создания в 2014 году, пишет Bloomberg.

По данным Strategas, в целом семь активных ETF Кэти Вуд столкнулись с оттоком средств в размере 11,5 млрд долларов с начала 2021 года. Тодд Сон, стратег ETF в Strategas, сказал: «Последние несколько лет, действительно, были испытанием. У Ark есть история высокоубедительного, концентрированного инвестирования через свои ETF — у команды есть тенденция использовать резкие рыночные распродажи как возможность добавить долгосрочную экспозицию к своим самым сильным идеям». Единственная проблема? Многие утверждают, что быстрый откат от исторических максимумов может и не быть «резкой распродажей рынка». В конце мая автор Zero Hedge Quoth the Raven поспешил раскритиковать Кэти Вуд, обвинив в ее плохих результатах «великую депрессию» — и все это еще до того, как началась недавняя волатильность. После взлета Tesla в 2020 году QTR заявил, что фонд Вуд — это мертвые деньги: «С тех пор флагманский фонд Вуд ARKK — это мертвые деньги по сравнению с его бенчмарком NASDAQ. Инвесторы один за другим наблюдали, как другие инвестиции Вуд, сделанные вместе с Tesla, рушились». Например, «провидческий» технологический инвестор принял стратегическое решение воздержаться и пропустить всплеск активности Nvidia — буквально самого популярного имени в сфере технологий за последние 2 года — в то время как такие имена, как Invitae и Ginkgo Bioworks, довели до банкротства и спуска в унитаз соответственно». «Чтобы усугубить свои ужасные цифры, Вуд предложила странные, галлюциногенные ценовые ориентиры, необузданный оптимизм относительно своих будущих результатов, который, по моему мнению, был весьма обманчивым, и потоки макроэкономически звучащих нелогичных утверждений в качестве оправданий», — написал он. В мае, когда рынок достиг исторического максимума, Вуд заявила, что рынки «стремятся к наличности и безопасности».

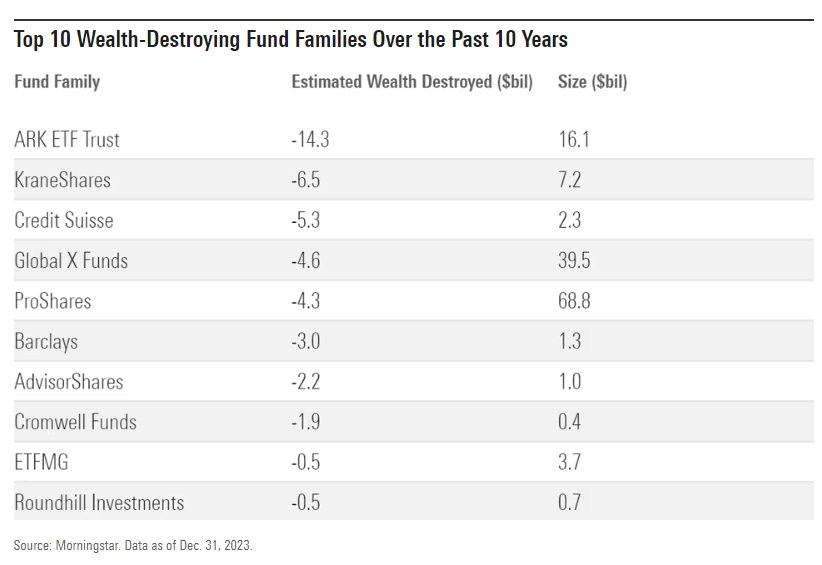

По ее словам, поиски безопасности в начале лета были «такими же интенсивными, как во время Великой депрессии в начале 1930-х годов». Еще в феврале издание Morningstar включило ее в список 15 крупнейших фондов, которые уничтожили наибольшее количество богатств за последнее десятилетие, и сообщило, что семейство фондов ARK уничтожило 14,3 млрд долларов акционерной стоимости. "ARK, где находится флагманский фонд ARK Innovation ETF ARKK , возглавляет список по потере стоимости. После получения огромных потоков активов в 2020 и 2021 годах (в общей сложности около 29,2 млрд долларов США) его фонды были уничтожены на медвежьем рынке 2022 года с убытками от 34,1% до 67,5% за год. Многие из его фондов пережили сильный отскок в 2023 году, но этого было недостаточно, чтобы компенсировать их предыдущие потери. В результате семья ARK уничтожила примерно 14,3 млрд долларов США акционерной стоимости за 10-летний период — более чем в два раза больше, чем вторая худшая семья фондов в списке. Только на ARK Innovation приходится около 7,1 млрд долларов США потери стоимости за последний 10-летний период". Вуд была на первом месте по уничтожению богатства:

перевод отсюда

Бесплатное практическое "руководство по выживанию инвестора в золото"

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Комментариев нет:

Отправить комментарий