https://ruh666.livejournal.com/1434227.html

Финансовые СМИ часто высказывают свое мнение о том, что ежедневные колебания VIX (индекс подразумеваемой волатильности) сигнализируют о настроениях инвесторов. Несмотря на то, как часто его цитируют и обсуждают, многие инвесторы на самом деле не понимают, что измеряет подразумеваемая волатильность. Мы пользуемся этой возможностью, чтобы помочь вам лучше понять подразумеваемую волатильность. Кроме того, мы обсуждаем другие менее распространенные меры подразумеваемой волатильности, которые помогают лучше оценить, указывают ли подразумеваемые показания VIX на бычье или медвежье настроение. Время этой статьи имеет важное значение, поскольку VIX растет вместе с рынком нетипичным образом. С учетом президентских выборов через несколько недель, изменения курса ФРС в денежно-кредитной политике и потенциальной атаки Израиля на иранские нефтяные объекты, растущий уровень подразумеваемого риска не должен шокировать. Сохранится ли повышенный VIX вместе с растущим рынком или рынок скорректируется?

Что такое VIX?

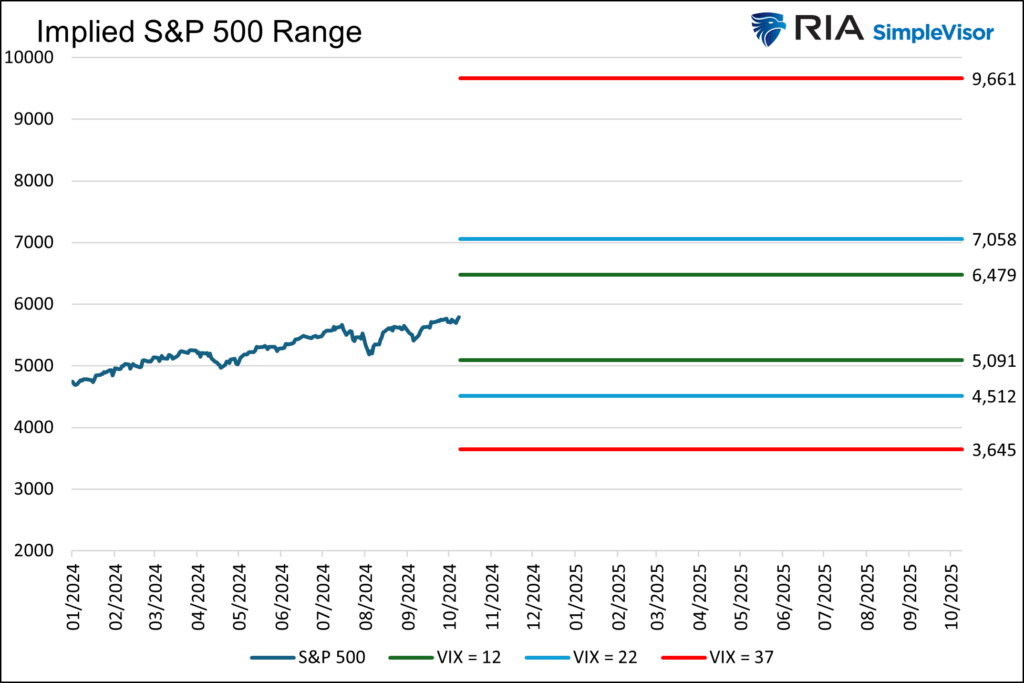

Индекс волатильности VIX, также известный как «Индекс страха», является широко используемым показателем настроений инвесторов. Многие инвесторы считают, что рост VIX свидетельствует о растущей обеспокоенности участников рынка фондовым рынком. Хотя это часто верно, это не всегда так. VIX использует цены многих одномесячных колл-опционов и пут-опционов на S&P 500, взвешивая их на основе времени до истечения срока и разницы между ценой исполнения и текущей ценой S&P 500. На основе цен оценивается ожидаемая дисперсия S&P 500. После некоторых сложных математических вычислений значение VIX предоставляется и выражается в виде годового процента. Кроме того, VIX котируется как изменение на одно стандартное отклонение. Другими словами, существует 68% вероятность того, что S&P 500 останется в пределах процента VIX. Например, VIX 15 подразумевает ожидаемую годовую волатильность 15%. В этом случае рынок опционов ожидает с вероятностью 68%, что S&P 500 будет торговаться в диапазоне 15% от текущего уровня в течение следующего года. График ниже показывает недавний диапазон VIX в контексте. Он показывает, насколько сильно изменился и ожидался S&P 500 на основе текущего (22), самого высокого (37) и самого низкого (12) уровней VIX за последний год. Диапазоны значительно различаются в зависимости от VIX.

VIX определяет, что участники рынка в совокупности думают о возможном рыночном диапазоне. Однако он не определяет, что имеет большее влияние — пут или колл. Соответственно, он не раскрывает, делает ли рынок спекулятивные ставки больше на верхнюю полосу диапазона или же инвесторы агрессивно защищаются от нижней полосы. К счастью, как мы сейчас обсуждаем, другие показатели волатильности проливают дополнительный свет на ожидания рынка.

Put Call перекос

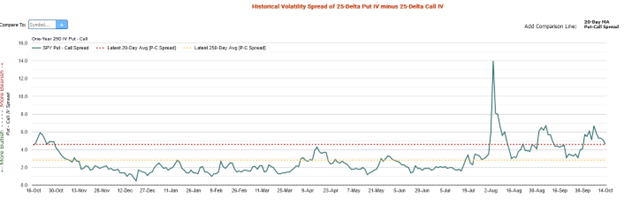

Перекос пут-колл измеряет разницу между ценами пут- и колл-опционов при различных ценах исполнения для одного и того же индекса или актива. Когда цена пут- и колл-опциона отличается, несмотря на одинаковое расстояние от цены исполнения и одинаковые сроки действия, перекос существует. Перекос просто измеряет, платят ли инвесторы больше за коллы или путы. Более низкий перекос означает, что инвесторы более агрессивно покупают колл-опционы, чем покупатели пут ищут защиты. И наоборот, положительный перекос означает, что инвесторы, ищущие защиты через пут, более агрессивны, чем покупатели колл-опционов с бычьим настроем. Перекос опционов пут-колл помогает нам лучше оценить, оказывают ли инвесторы, настроенные оптимистично или оптимистично, более существенное влияние на VIX. График ниже, любезно предоставленный Market Chameleon, показывает перекос пут-колл и его 20- и 250-дневные средние. В настоящее время он находится на своей более короткой 20-дневной скользящей средней и выше своих долгосрочных средних. Таким образом, инвесторы более агрессивно покупают путы, чем коллы по сравнению с недавней историей. Этот график, как и VIX, подразумевает, что настроения инвесторов медвежьи.

Коэффициент опционов «пут-колл»

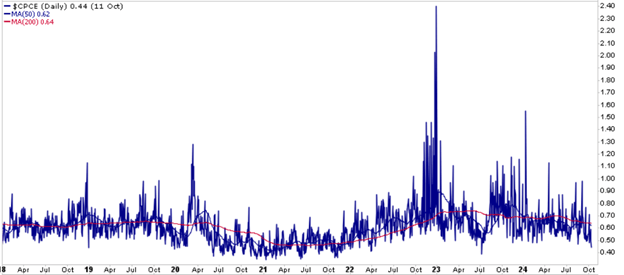

В отличие от перекоса и VIX, коэффициент пут-колл измеряет настроения, измеряя объем опционных контрактов. Коэффициент делит объем пут-опционов на объем колл-опционов за определенный период. Коэффициент ниже единицы предполагает бычьи настроения, поскольку покупается больше колл-опционов, чем пут-опционов. И наоборот, коэффициент выше единицы отражает медвежьи настроения. Как показано ниже, индекс в настоящее время находится на годовом минимуме и втором самом низком уровне с марта 2022 года. Просто объем покупки коллов более чем вдвое превышает объем путов. Проще говоря, хеджеров акций мало и они разбросаны.

Индекс перекоса CBOE

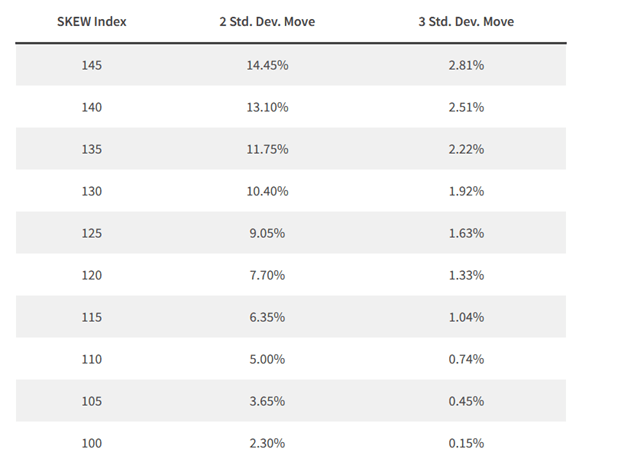

В отличие от VIX, который измеряет ожидаемую волатильность рынка с ожидаемым одним стандартным отклонением или 68%-ным диапазоном точности, индекс Skew рассчитывает вероятность экстремальных хвостовых событий, определяемых как события с двумя-тремя стандартными отклонениями. Хотя индекс Skew и VIX, как правило, движутся в одном направлении, любые различия могут дать подсказки. Как и VIX, индекс Skew не проливает свет на то, движет ли индекс колл- или пут-торговля. Индекс перекоса использует цены опционов S&P 500 вне денег (OTM). Обычно индекс колеблется от 100 до 150. Показания 120 или ниже, как правило, отражают стабильную среду. Когда он поднимается выше 120, это говорит о том, что инвесторы все чаще делают ставки на более масштабное движение рынка или хеджируют его. Таблица ниже, любезно предоставленная VIXFAQ.com, количественно определяет волатильность, подразумеваемую индексом Skew. Например, значение индекса 130 указывает на вероятность изменения на два стандартных отклонения в течение следующих 30 дней в 10,40% и вероятность изменения на три стандартных отклонения в 1,92%.

График ниже, предоставленный StockCharts, показывает, что индекс перекоса CBOE близок к самому высокому значению за последние пять лет, что говорит о том, что инвесторы делают ставку на сохранение уровней подразумеваемой волатильности выше среднего.

Текущая ситуация

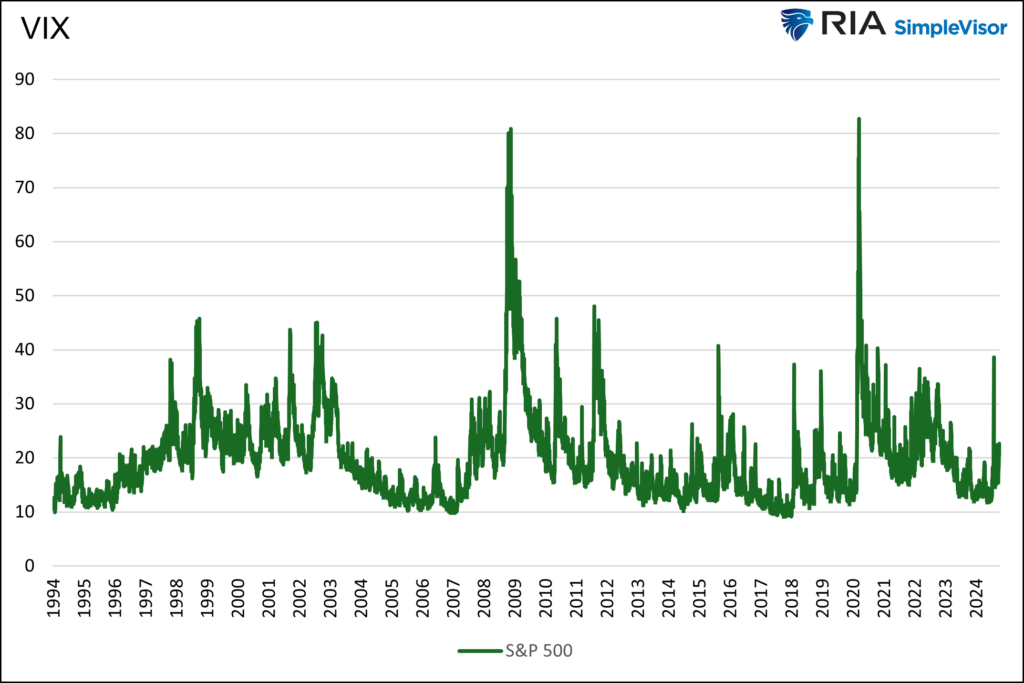

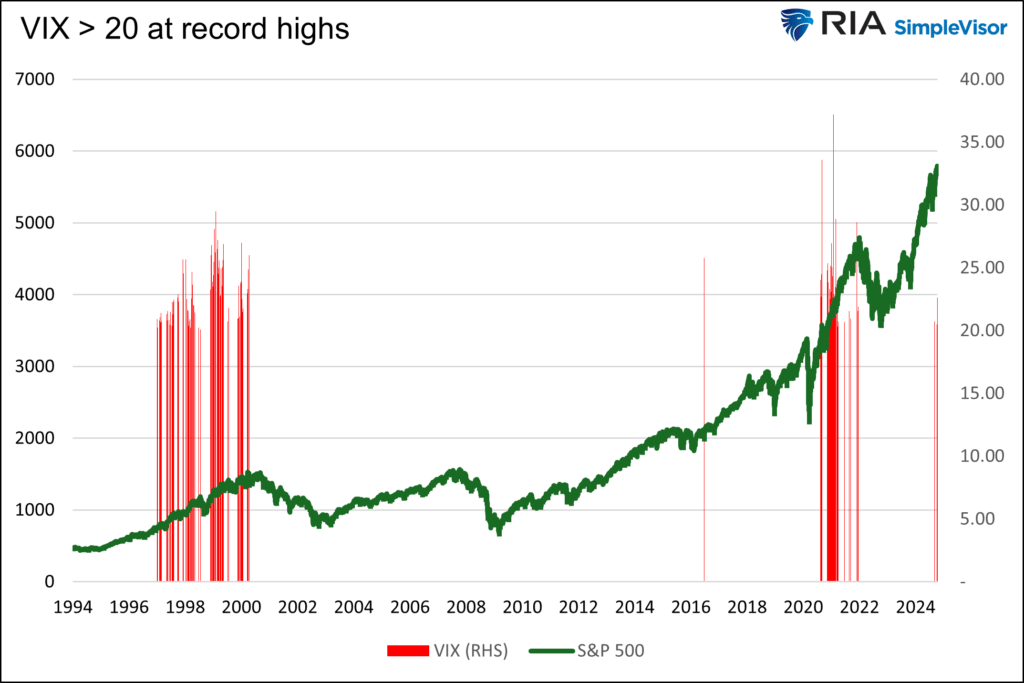

Мы написали эту статью, чтобы помочь лучше объяснить VIX и подразумеваемую волатильность. Более того, важно рассмотреть, может ли рост VIX вместе с рынком быть предупреждением, на которое стоит обратить внимание. Такое поведение нетипично, но и не беспрецедентно. Первый график показывает, что подъем VIX все еще очень умеренный в контексте его 30-летней истории. Второй график указывает на похожие периоды, когда S&P 500 находился в пределах 1% от рекордного максимума. Как он показывает, это может в конечном итоге сигнализировать о существенном падении, но этот сигнал может быть слишком ранним. Фактически, основываясь на истории, это может быть на годы раньше.

В дополнение к VIX мы представили другие расчеты подразумеваемой волатильности. Два показателя перекоса подтверждают теорию о том, что более высокий VIX является скорее функцией покупки пут, чем покупки колла. Однако соотношение пут-колл, которое находится на годовом минимуме, не подтверждает негативные настроения. На самом деле, оно довольно оптимистичное. Сообщение, которое мы выносим из смешанных данных о опционах, заключается в том, что рынок обеспокоен, но не полностью привержен чрезмерно бычьей или медвежьей позиции. Как мы отметили в начале, множество потенциальных событий оправдывают беспокойство.

Краткий итог

Если VIX остается повышенным или продолжает расти, а другие индикаторы подтверждают, что покупка путов приводит к росту VIX, будьте бдительны к изменениям в рыночных моделях. Уделяйте больше внимания техническому анализу, включая то, где находятся цены по сравнению с их ключевыми скользящими средними. В настоящее время VIX предупреждает о возможности медвежьего ценового движения. Хотя предупреждение полезно, помните, что если бы кто-то позиционировал себя исключительно в соответствии с VIX в период с 1997 по 1999 год, он бы потерял огромную прибыль.

перевод отсюда

Бесплатное практическое "руководство по выживанию инвестора в золото"

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Комментариев нет:

Отправить комментарий