https://ruh666.livejournal.com/1188826.html

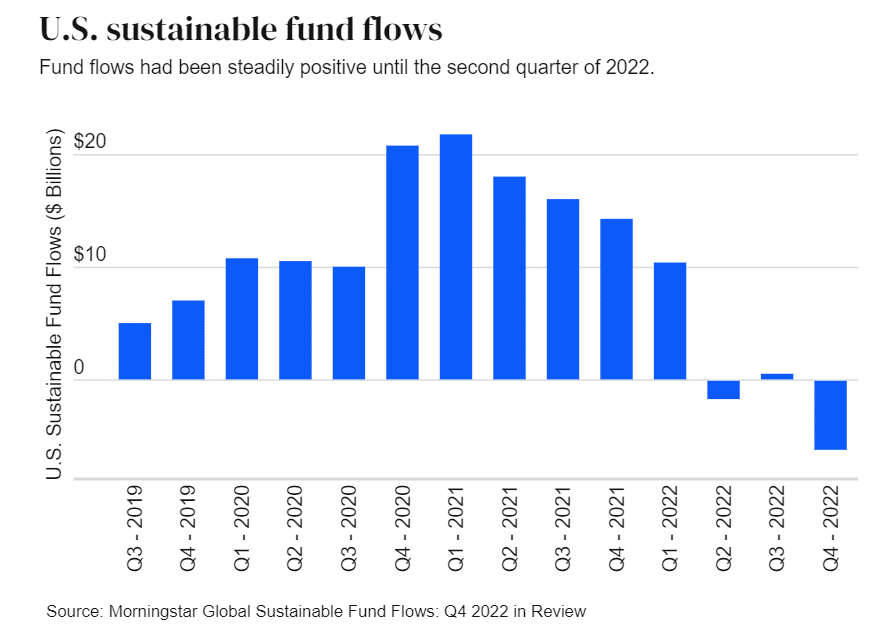

Скоринг и мандаты ESG остаются темой, которую мы оспариваем с момента ее появления в 2020 году. Навязывание "активистами" компаниям и самими компаниями соблюдения неопределенных или искусственных стандартов привело к различным неблагоприятным результатам. Под ESG понимаются экологические, социальные и управленческие риски, теоретически заложенные в бизнес. Однако, хотя ESG-инвестирование предполагает учет этих рисков при принятии инвестиционных решений, все это не отражается в балансе или отчете о прибылях и убытках компании. В этом и заключается основная проблема. Однако, как и в случае с недавним всплеском либеральной политики, активизацией движения воков и требованием социальной справедливости, Уолл-стрит более чем готова продавать товары для удовлетворения потребностей. Неудивительно, что при широком освещении в СМИ ESG-инвестирование превратилось в огромный бизнес. После финансового кризиса доля ESG-фондов в общем объеме активов под управлением составляла около нуля. В 2020 г. объем фондов с ESG-маркировкой в США превысил 16 трлн. долл. По прогнозам, к 2025 году объем этих средств превысит 50 трлн. долл. Однако в США, на долю которых приходится 11% активов фондов ESG, в последнем квартале 2022 года наблюдался отток средств в размере 6,2 млрд. долл.

Чем вызван такой отток средств из ESG? Ответ не удивляет. "Начнем с того, что фонды ESG, безусловно, демонстрируют низкие финансовые показатели. В недавней статье, опубликованной в Journal of Finance, исследователи Чикагского университета проанализировали рейтинги устойчивости Morningstar более чем 20 000 взаимных фондов, представляющих более 8 трлн. долл. сбережений инвесторов. Хотя фонды с наивысшим рейтингом устойчивости, безусловно, привлекли больше капитала, чем фонды с наименьшим рейтингом, ни один из фондов с высоким рейтингом устойчивости не превзошел ни один из фондов с наименьшим рейтингом. Такой результат можно было бы ожидать, и вполне возможно, что инвесторы были бы рады пожертвовать финансовыми доходами в обмен на более высокие показатели ESG. К сожалению, фонды ESG, похоже, также не обеспечивают лучших показателей ESG". - Harvard Business Review

Неизбежная смерть

В наших предыдущих обсуждениях ESG мы предупреждали о том, что вся эта концепция крайне несовершенна. Ниже я привожу ссылки на эти комментарии:

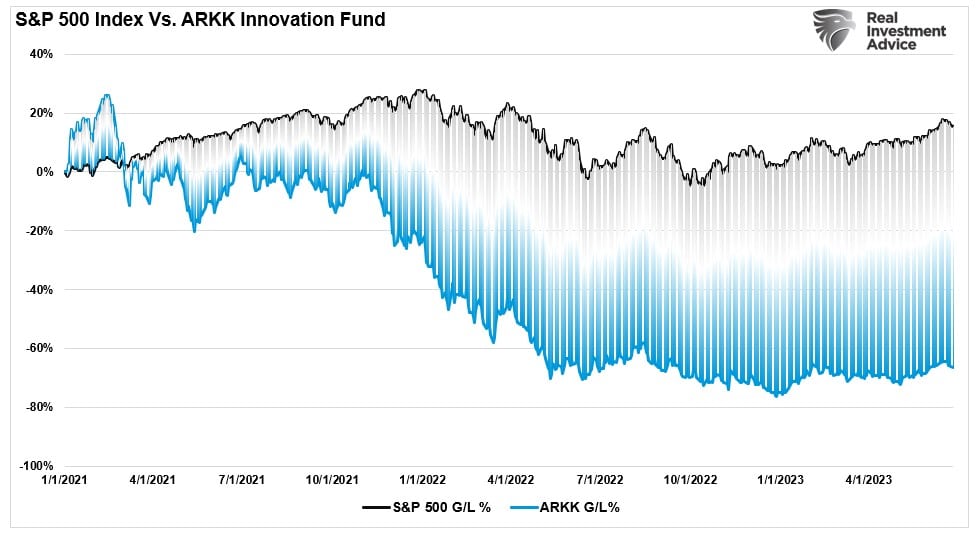

Однако эффективность всегда была причиной провала ESG. Причина, по которой мы это знаем, заключается в том, что мы уже видели подобные инвестиционные схемы. В конце 90-х годов Уолл-стрит приняла решение ограничить инвестирование в "греховные" акции, такие как игорный бизнес, табачные изделия и т.д. Как и тогда, инвесторы поначалу ухватились за эту идею, но когда доходность не смогла превзойти базовый индекс, "причуда" сошла на нет. То же самое произошло в 2021 году с инвесторами, которые хотели "почувствовать себя хорошо", владея "разрушительными" компаниями. Этот спекулятивный спрос быстро сменился неудачными результатами.

Недавно компания RBC Wealth Management провела опрос более 900 американских клиентов. 49% ответили, что показатели эффективности и доходности являются более приоритетными, чем влияние ESG, по сравнению с 42% в 2021 году. "Говорят, что для того, чтобы заниматься ESG, не обязательно отказываться от доходности. Но все предполагают, что вы получите тот же самый профиль доходности, что и традиционный бенчмарк. Это абсолютно не так, поскольку традиционные бенчмарки не учитывают факторы ESG". - Кент МакКланахан, вице-президент по ответственному инвестированию в RBC. Клиенты RBC также выразили скептическое отношение к ярлыку ESG. 74% опрошенных отметили, что многие компании предоставляют недостоверную информацию о своих ESG-инициативах. "Инвестиционные менеджеры и банки пользуются нашей коллективной готовностью помочь в борьбе с изменением климата, поскольку пространство ESG - это, мягко говоря, зоопарк. Эпический "гринвошинг" повсюду: Из 253 фондов, перешедших в 2020 г. в США на ESG-направление, 87% провели ребрендинг, добавив в свои названия такие слова, как "устойчивый", "ESG", "зеленый" или "климат". При этом ни один из них не изменил принадлежность своих акций или облигаций". - Великое ограбление Уолл-стрит. К сожалению, изменение названия не меняет результатов деятельности. Как отмечает РБК, для инвесторов в конечном итоге важны только результаты деятельности. Однако ESG изначально была глубоко ошибочной предпосылкой.

Глубоко ошибочная предпосылка

Одна из наиболее серьезных проблем ESG заключается в том, что применение к компаниям неизмеримых факторов неизбежно приводит к принятию неверных решений. Экологические или социальные вопросы могут звучать как прекрасная тема для разговора, но достижение этих целей может оказаться чрезвычайно дорогостоящим. "Почему фонды ESG работают так плохо? Частично это объясняется тем, что акцент на ESG излишен: в условиях конкуренции на рынках труда и товаров менеджеры компаний, стремящиеся максимизировать долгосрочную акционерную стоимость, сами должны уделять внимание интересам сотрудников, клиентов, населения и окружающей среды. Исходя из этого, установление целевых показателей ESG может фактически исказить процесс принятия решений. Есть также некоторые свидетельства того, что компании публично используют ESG для прикрытия низких результатов деятельности. В недавней работе Райана Флугума из Университета Северной Айовы и Мэтью Саутера из Университета Южной Каролины сообщается, что когда менеджеры не оправдывали ожиданий по прибыли (установленных аналитиками, следящими за их компанией), они часто публично говорили о своей ориентации на ESG. Но когда они превышали ожидания по прибыли, они делали мало публичных заявлений, связанных с ESG, если вообще делали. Таким образом, управляющие устойчивыми фондами, направляющие свои инвестиции в компании, публично придерживающиеся принципов ESG, могут чрезмерно инвестировать в финансово неудовлетворительные компании". - Harvard Business Review. Другими словами, в условиях капиталистической конкуренции компании будут концентрироваться на тех вопросах, которые обеспечивают им наибольшую продуктивность. Однако когда компании вынуждены принимать решения, основанные на достижении неких призрачных целей или задач, такой выбор может не соответствовать интересам компании. В последнее время мы наблюдаем последствия такого выбора в таких компаниях, как Anheuser-Busch, Target и других. Однако, несмотря на то, что эти компании столкнулись с негативными последствиями, оскорбив значительную часть своей клиентуры, потенциально это не совсем их вина. Компания Blackrock управляет активами на сумму более 10 трлн. долл. и проникла практически во все сферы финансовой деятельности. Учитывая масштабность их финансового присутствия, они имеют большие доли в этих компаниях, продвигающих программу Blackrock в области ESG. Вопрос в том, зачем им это нужно? Лучше всего на этот вопрос может ответить Ларри Финк, генеральный директор Blackrock.

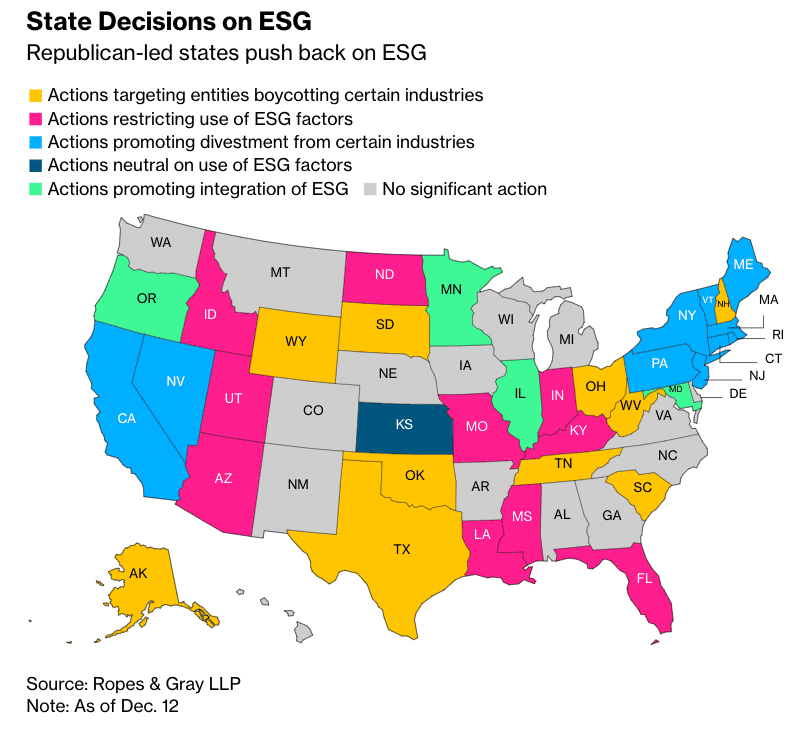

Конечно, это понимают не только инвесторы, но и государственные пенсионные фонды. "Законодатели из "красных" штатов осудили BlackRock за его токсичный "воковский" капитализм в корпоративной Америке. Помимо Флориды, такие штаты, как Луизиана, Южная Каролина, Юта, Арканзас, Западная Вирджиния, Миссури и Техас, вывели средства из управляющей компании".

Хотя в последнее время потребители, безусловно, наказывают компании, переступившие границы в вопросах ESG, возможно, бойкот следует объявить самой компании Blackrock. Согласованные усилия по выводу средств или отказу от инвестирования в ее продукты могут стать наиболее явным сигналом о том, что в первую очередь следует ориентироваться на фундаментальные показатели. Поскольку инвесторы голосуют своими долларами, подобное поведение в основном объясняет, почему ESG умирает своей неизбежной смертью.

перевод отсюда

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатный прогноз волн Эллиотта для одного из крупнейших рынков Европы от экспертов EWI по глобальному рынку (Брайан Уитмер и Мюррей Ганн)

Как вы относитесь ко всей этой шумихе вокруг искусственного интеллекта? Специальный отчет, посвященный технологическим компаниям от EWI (всего за $7 вместо обычных $77)

Как построить надежный торговый план с использованием волн Эллиотта (бесплатное видео от старшего аналитика по валютным рынкам Майкла Мэддена)

Мюррей Ганн из EWI показал 30 с лишним графиков - многие из них строились десятилетиями. Видео "Пусть графики говорят сами" бесплатно

Бесплатный отчет "Ваши 5 лучших альтернатив банкам", выдержки из книги Роберта Пректера "Последний шанс победить крах"

Новый бесплатный аналитический отчёт Elliott Wave International "Как определить, насколько безопасен мой банк"

«Предупреждающие знаки на рынке недвижимости» и «Предупреждающие знаки банкинга»

Бесплатный вебинар Майкла Мэддена (как применять волны Эллиотта к торговле на FOREX)

Бесплатный отчёт "Цены на жилье: сколько у вас проблем? (глобальные тенденции в сфере недвижимости)"

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Бесплатное руководство "Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних"

Комментариев нет:

Отправить комментарий