https://ruh666.livejournal.com/1231464.html

Бесчисленные финансовые прорицатели и волшебники с Уолл-стрит когда-то были членами любопытного культа. Их доктрина? Непоколебимая вера в то, что процентным ставкам удалось найти нечто похожее на сказочный фонтан молодости, в результате чего их показатели вечно низкие и никогда не растут. Бригада "вечно низких" отвергала тех из нас, кто утверждал, что высокий государственный долг неустойчив и, отчасти потому, что низкие ставки его рефинансирования не могут длиться вечно, нам следует контролировать расходы.

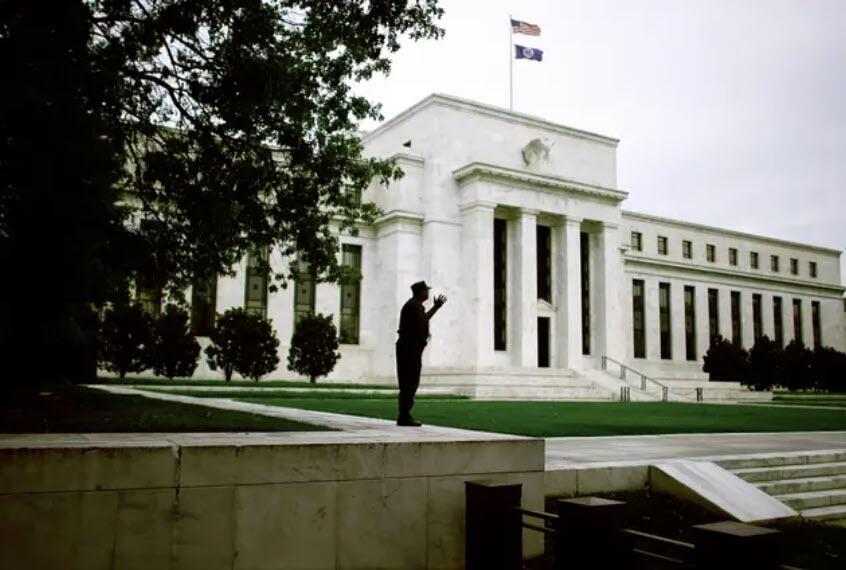

Теперь давайте проясним ситуацию. Предсказывать экономическое будущее - это не то же самое, что читать утренний прогноз погоды. Тем не менее, уверенность культа "вечно низких ставок" сродни уверенности в том, что зима никогда не придет на Аляску, потому что июнь был особенно теплым. Процентные ставки исторически колеблются под влиянием различных экономических факторов. Почему-то многие считали, что беспрецедентный период снижения и понижения ставок в течение последних нескольких десятилетий стал новой нормой, которая никогда не изменится. Каждый раз, когда кто-то высказывал предположение, что ставки могут вырасти в будущем, и тем самым рекомендовал перейти к более жесткой бюджетной дисциплине сегодня, члены клуба Forever Low поднимали брови, ухмылялись и резко отвергали подобную ересь. "Это причудливо", - скажут они, а потом начнут рассказывать, как мы ошибались, прогнозируя инфляцию и повышение ставок после финансового кризиса 2008 года. Действительно, я был одним из тех, кто не понимал, что новая политика Федеральной резервной системы в то время означала, что инфляция, по сути, не разгонится. Я также не ожидал, что следующие 15 лет будут характеризоваться сверхнизкими ставками наряду с растущей государственной задолженностью и денежной массой, постоянно раздуваемой за счет, казалось бы, постоянного количественного смягчения. Тем не менее я никогда не считал разумным делать ставку на сохранение низких ставок в качестве оправдания для дальнейшего влезания в долги. Ведь даже низкие ставки при растущей сумме долга означают все большие и большие процентные платежи. А это, в свою очередь, означает, что все большую часть наших доходов придется направлять на выплату процентов, а не на государственные программы, которые ценят люди.

В определенном смысле удивительная уверенность секты впечатляет. Не каждый день мы наблюдаем такую непоколебимую уверенность перед лицом растущих красных чернил. Еще более ошеломляющей она была во время пандемии, когда всего за два года государственный долг вырос на 5 трлн. долл. В том числе 2 трлн. долл. в марте 2021 г. без призывов к будущей жесткой экономии, когда экономика уже восстанавливалась, а инфляция была незначительной. Когда предупреждения об инфляции стало трудно игнорировать, банда "Forever Low" ответила, что беспокоиться глупо, поскольку в худшем случае "у ФРС есть инструмент для снижения инфляции". Этот инструмент заключается в повышении процентных ставок для замедления темпов роста экономики, что прямо противоречит убеждению, что накопление долга - это нормально, поскольку процентные ставки, как известно, будут оставаться вечно низкими. Но затем, как распорядилась судьба (и экономика), ветры переменились. Начались разговоры о том, что на горизонте наметились ощутимые перемены. Первые признаки были едва заметными, но вскоре ропот стал громче. Некогда отвергавшаяся возможность повышения ставок стала реальностью. Когда доходность 10-летних казначейских обязательств превысила 4,5%, все чаще звучит фраза о том, что в прошлом мы могли игнорировать дефицит, но теперь уже не можем. Конечно, это тоже неправильно. Нам не следовало игнорировать дефицит, который, наряду с расходами и прогнозами по долгу, находился на восходящей траектории, что делало нас подверженными кризису в случае внезапного повышения процентных ставок - тем более что половина нашего долга имеет срок погашения три года или меньше.

Перед лицом роста ставок фракция "вечно низких" ослабла. Однако на смену ей, похоже, пришло понимание того, что эти высокие ставки преходящи и неизбежно упадут обратно. Я предсказываю, что они будут такими же временными, как и инфляция, то есть более продолжительными, чем можно было бы предположить. Проблема инфляции является трудноразрешимой, и если растущие процентные платежи будут выплачиваться за счет увеличения заимствований, а не за счет бюджетных ограничений, инфляция будет только усугубляться, что приведет к еще большему повышению процентных ставок и еще большим процентным платежам. Это порочный круг, который, если не произойдет чудо экономического роста, вызванное чудесной инновацией, можно остановить только сокращением бюджетных расходов. В конце концов, сторонники "вечно низких" ставок оказались по-своему правы. Ведь процентные ставки действительно оставались низкими в течение длительного времени, застав многих врасплох. Однако их главная ошибка была трагической: они пришли к выводу, что триллионы долларов дополнительного долга не имеют никакой цены.

перевод отсюда

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

5 идей, которые помогут вам управлять рисками и максимизировать возможности на сырьевых рынках

Бесплатный прогноз волн Эллиотта для одного из крупнейших рынков Европы от экспертов EWI по глобальному рынку (Брайан Уитмер и Мюррей Ганн)

Упражнение по Волнам Эллиотта от EWI

Как вы относитесь ко всей этой шумихе вокруг искусственного интеллекта? Специальный отчет, посвященный технологическим компаниям от EWI (всего за $7 вместо обычных $77)

Как построить надежный торговый план с использованием волн Эллиотта (бесплатное видео от старшего аналитика по валютным рынкам Майкла Мэддена)

Мюррей Ганн из EWI показал 30 с лишним графиков - многие из них строились десятилетиями. Видео "Пусть графики говорят сами" бесплатно

Бесплатный отчет "Ваши 5 лучших альтернатив банкам", выдержки из книги Роберта Пректера "Последний шанс победить крах"

Новый бесплатный аналитический отчёт Elliott Wave International "Как определить, насколько безопасен мой банк"

«Предупреждающие знаки на рынке недвижимости» и «Предупреждающие знаки банкинга»

Бесплатный вебинар Майкла Мэддена (как применять волны Эллиотта к торговле на FOREX)

Бесплатный отчёт "Цены на жилье: сколько у вас проблем? (глобальные тенденции в сфере недвижимости)"

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Бесплатное руководство "Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних"

Комментариев нет:

Отправить комментарий