https://ruh666.livejournal.com/1266178.html

С 2009 года технологические акции не переживали такого замечательного года, но высокие оценки создают препятствия в следующем году. В этом году индекс Nasdaq 100 вырос на рекордные 53%, причем рост ускорился с начала ноября благодаря тому, что рынки опередили идею ослабления политики ФРС. Если рынки уже оторвались от разумных оценок, то взлёт последних двух месяцев означает, что мы, возможно, находимся на территории пузыря.

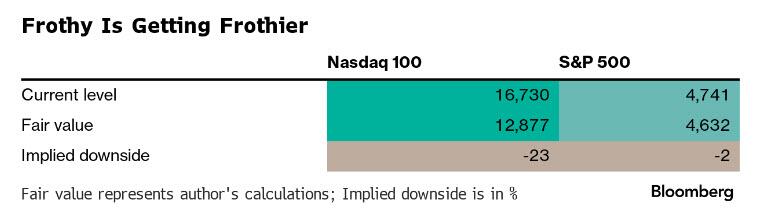

Если рассматривать Nasdaq 100 как долгосрочную облигацию, то его справедливая стоимость составляет 12 877, а предположения, лежащие в основе анализа, изложены ниже. Как отлично заметил Кейнс, рынки могут оставаться иррациональными дольше, чем человек может оставаться платежеспособным, поэтому трудно призывать к коррекции, но наступает момент, когда оценки становятся настолько растянутыми, что напоминают настоящий карточный замок. [ZH: Nasdaq выглядит дорогим и по соотношению цены к продажам...]

Как ни странно, не все ралли одинаковы, и нигде это не проявляется так ярко, как на примере S&P 500, который в этом году вырос более чем на 23%. Несмотря на этот рост, на текущем уровне 4 740 корзина торгуется всего на 2,3% выше своей справедливой стоимости 4 632.

Почему же 12 877 - это справедливая стоимость?

Потому что, как объясняет Вен Рам, это то, что получается, если рассматривать технологическую корзину как облигацию с длительным сроком погашения. Анализ, по сути, предполагает, что дивиденды, начисляемые по индексу, будут расти с совокупной годовой скоростью 11,4%, что соответствует темпам роста за последние 10 лет. При этом используется ставка дисконтирования в размере 5% и предполагается, что темпы роста замедлятся до 5% за горизонтом прогнозирования в 30 лет. С помощью аналогичного анализа справедливая стоимость S&P 500 составляет 4 632, что говорит о том, что акции компаний, торгующих кирпичом, возможно, отражают более разумные оценки. [ZH: Но S&P все еще выглядит очень дорогим по соотношению цены к продажам...]

Тем не менее, любой дальнейший потенциал роста корзины составляет менее 3% от уровня закрытия прошлой недели. В целом, оценки акций технологических компаний выглядят завышенными. Хотя некоторый энтузиазм в отношении акций, связанных с искусственным интеллектом, можно оправдать, вопиющая переоцененность склоняет рынок к скорой коррекции.

перевод отсюда

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Анализ золота (БЕСПЛАТНЫЙ отрывок из Elliott Wave Financial Forecast)

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Комментариев нет:

Отправить комментарий