https://ruh666.livejournal.com/958179.html

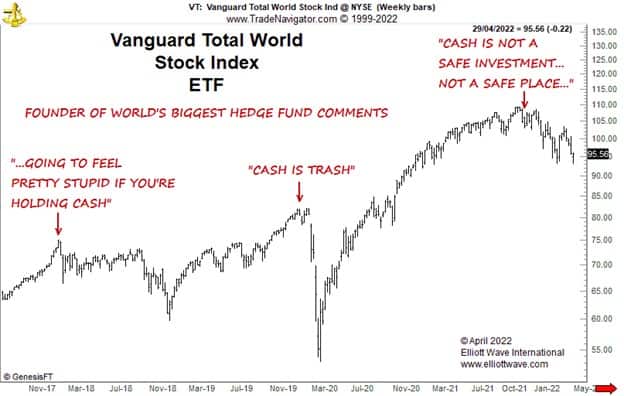

Наличные не были мусором до сих пор в этом году. Инфляция, инфляция, инфляция — это все, о чем мы слышим в эти дни в финансовых СМИ, причем рост потребительских цен и цен производителей стал самым быстрым в крупнейших экономиках с 1970-х годов. Дефляция потребительских цен не находится на чьем-либо экране радара. Тем не менее, это не обозначено как таковое, но в этом году происходит настоящая дефляция с надвигающимся сокращением балансов центральных банков. Сокращение количества денег в экономике носит дефляционный характер, и, если социальные настроения станут негативными, как мы ожидаем, в этом году также начнется сокращение кредита. «Инфляционисты», несомненно, ломают голову, исследуя доходность некоторых классов активов. Когда инфляция потребительских цен безудержна, общепринятый способ мышления состоит в том, что наличные деньги — плохой актив. Это связано с тем, что его реальная стоимость будет уменьшаться по мере роста потребительских цен. Это настроение было зафиксировано нами в декабре прошлого года, как мы показали график ниже. Захватывающие заголовки комментарии о бесполезности хранения наличных теперь совпали с тремя значительными вершинами на мировых фондовых рынках.

28-минутное видео «Мировые риски и возможности с волнами Эллиотта»

Отчет из 5 выдержек из Global Market Perspective за март 2022 года с прогнозами для биткойна, нефти и акций бесплатно

Видеопрезентация Пректера по рынку нефти бесплатно (обычная стоимость 109 долларов США). Регистрация здесь

Вторгнется ли Россия в Украину? См. «Индикатор вторжения» фондового рынка

30-минутное интервью под названием «Дорожная карта инвестиций на 2022 год» с руководителем отдела глобальных исследований EWI Мюрреем Ганном. В нем вы найдете макро-обзор мировых рынков с точки зрения волн Эллиотта, который поможет вам разобраться в сегодняшних финансовых тенденциях, выявить новые возможности и защитить свои существующие инвестиции.

«Перелом на фондовом рынке: 5 исторических критериев, указывающих на ОДНО направление» (Независимо от того, настроены ли вы на повышение или понижение, EWI утверждает, что эти 5 ключевых индикаторов несут одно единственное сообщение для акций. Ознакомьтесь с подробностями в их бесплатном отчете)

Бесплатное видео Asian-Pacific Financial Forecast

5 уроков как предвидеть тенденции и развороты в криптовалюте, акциях, валютах, золоте, нефти

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Комментариев нет:

Отправить комментарий