Ключевой индикатор рецессии теперь мигает красным. Представьте, что однажды вы идете по лесу и на вас нападает медведь гризли. Это жестокое, ужасное нападение, но вы все еще живы, когда медведь уползает прочь. Вы думаете: «Я мог бы просто пережить это», когда замечаете, что медведь только что вернулся со своей семьей, чтобы прикончить вас. Именно так сейчас должен чувствовать себя рынок корпоративных облигаций. Глобальные облигации были уничтожены в этом году на худшем медвежьем рынке по многим показателям. Однако большая часть этой боли связана с одной переменной уравнения цены облигаций — процентной ставкой. По мере роста доходности облигаций цены падают, а доходность в этом году росла по всем направлениям, ускоряя тенденцию, начавшуюся в 2020 году, и совпадая с тем, что центральные банки наконец уступили требованиям рынков о повышении директивных ставок.

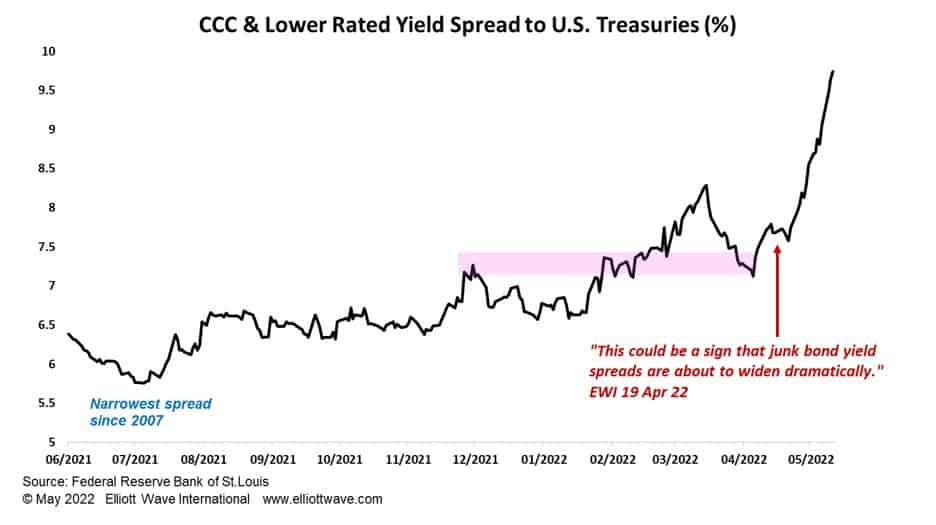

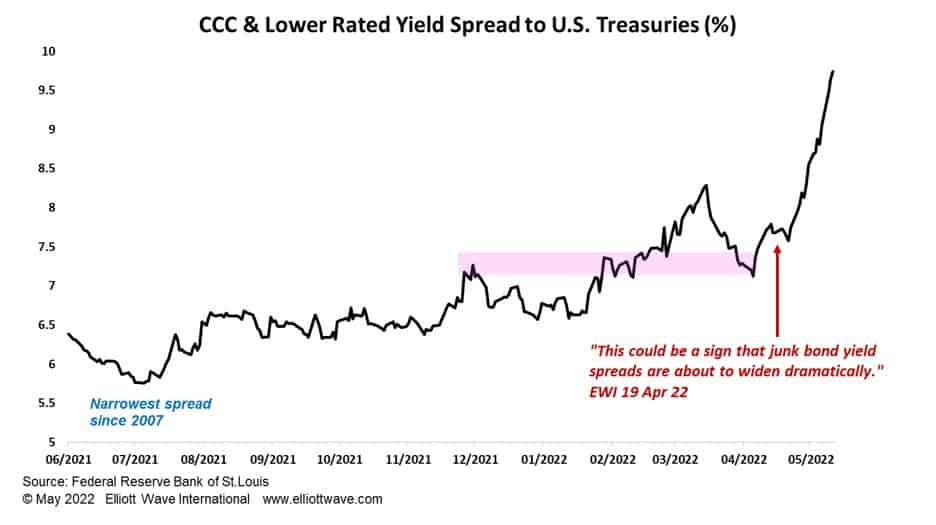

Другой переменной уравнения цены облигации является кредитоспособность. Насколько рискованна облигация, зависит от эмитента этого долга и от того, как рынок воспринимает вероятность дефолта. Это измеряется спредом доходности между различными секторами рынка облигаций. В первые несколько месяцев этого года, когда цены на облигации падали из-за роста доходности, спреды доходности корпоративных облигаций были относительно стабильными, что указывает на то, что рынок не почувствовал значительного ухудшения экономических перспектив. То есть до сих пор. Elliott Wave International (EWI) за последние несколько месяцев отметил, что спреды доходности, подобные показанным ниже, для мусорных облигаций, деноминированных в долларах США, выросли, и предупредили об ускорении. 19 апреля компания EWI ProServices отметила, что спред доходности бросовых облигаций нашел поддержку в области предыдущего сопротивления, и заявила: «Это может быть признаком того, что спред доходности мусорных облигаций вот-вот резко увеличится». Теперь это ускорение наступило, что является явным свидетельством того, что настроения твердо настроены на риск понижения рейтингов и дефолты по мере замедления экономики. Огромный уровень долга, особенно у нефинансовых корпораций, был хорошо задокументирован, и некоторые быки по облигациям считали, что ставки и доходность не могут вырасти так сильно, потому что обслуживание долга станет несостоятельным. Что ж, у этого спора есть и другая сторона. Эти расходы на обслуживание долга действительно становятся неприемлемыми, что приводит к дефляции долга. С учетом того, что очередная помощь центрального банка снята с рассмотрения (вздох, по крайней мере, сейчас (закатывание глаз)), это выглядит все более похожим на то, что дефляция долга приближается.

перевод отсюда

28-минутное видео «Мировые риски и возможности с волнами Эллиотта»

Отчет из 5 выдержек из Global Market Perspective за март 2022 года с прогнозами для биткойна, нефти и акций бесплатно

Видеопрезентация Пректера по рынку нефти бесплатно (обычная стоимость 109 долларов США). Регистрация здесь

Вторгнется ли Россия в Украину? См. «Индикатор вторжения» фондового рынка

30-минутное интервью под названием «Дорожная карта инвестиций на 2022 год» с руководителем отдела глобальных исследований EWI Мюрреем Ганном. В нем вы найдете макро-обзор мировых рынков с точки зрения волн Эллиотта, который поможет вам разобраться в сегодняшних финансовых тенденциях, выявить новые возможности и защитить свои существующие инвестиции.

«Перелом на фондовом рынке: 5 исторических критериев, указывающих на ОДНО направление» (Независимо от того, настроены ли вы на повышение или понижение, EWI утверждает, что эти 5 ключевых индикаторов несут одно единственное сообщение для акций. Ознакомьтесь с подробностями в их бесплатном отчете)

Бесплатное видео Asian-Pacific Financial Forecast

5 уроков как предвидеть тенденции и развороты в криптовалюте, акциях, валютах, золоте, нефти

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

28-минутное видео «Мировые риски и возможности с волнами Эллиотта»

Отчет из 5 выдержек из Global Market Perspective за март 2022 года с прогнозами для биткойна, нефти и акций бесплатно

Видеопрезентация Пректера по рынку нефти бесплатно (обычная стоимость 109 долларов США). Регистрация здесь

Вторгнется ли Россия в Украину? См. «Индикатор вторжения» фондового рынка

30-минутное интервью под названием «Дорожная карта инвестиций на 2022 год» с руководителем отдела глобальных исследований EWI Мюрреем Ганном. В нем вы найдете макро-обзор мировых рынков с точки зрения волн Эллиотта, который поможет вам разобраться в сегодняшних финансовых тенденциях, выявить новые возможности и защитить свои существующие инвестиции.

«Перелом на фондовом рынке: 5 исторических критериев, указывающих на ОДНО направление» (Независимо от того, настроены ли вы на повышение или понижение, EWI утверждает, что эти 5 ключевых индикаторов несут одно единственное сообщение для акций. Ознакомьтесь с подробностями в их бесплатном отчете)

Бесплатное видео Asian-Pacific Financial Forecast

5 уроков как предвидеть тенденции и развороты в криптовалюте, акциях, валютах, золоте, нефти

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Комментариев нет:

Отправить комментарий