https://ruh666.livejournal.com/1253406.html

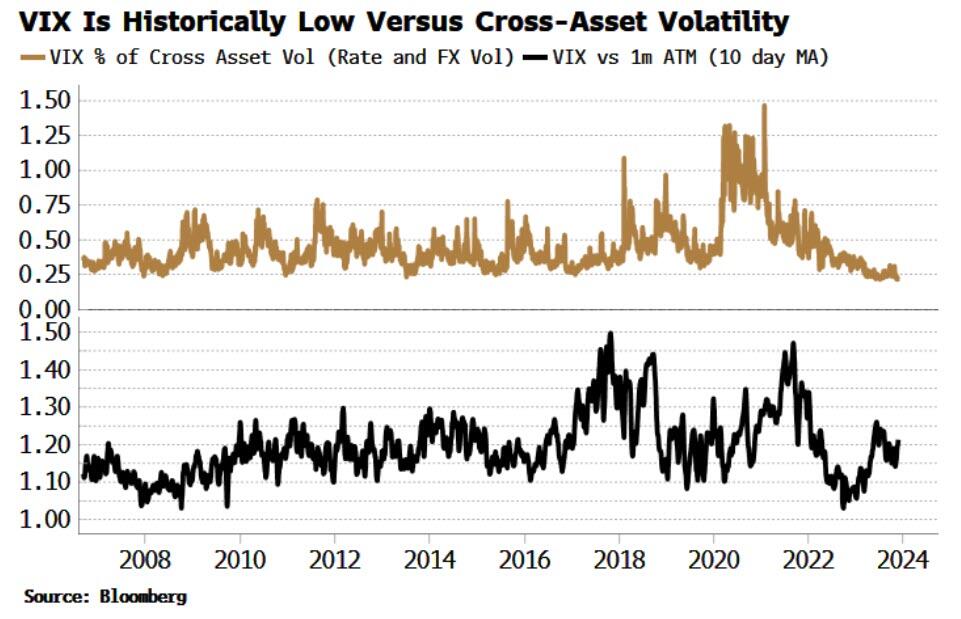

На прошлой неделе индекс VIX достиг минимумов цикла, несмотря на повышенную волатильность по всем активам и плохие фундаментальные показатели на кредитных рынках, которые обычно соответствуют более высокому уровню VIX. В прошлую пятницу индекс достиг нового минимума за всю историю с пандемии, в результате чего фьючерсная кривая VIX стала более крутой. Индекс VXV (состоящий из опционов со средним сроком экспирации три месяца) и индекс VIX1D (состоящий из опционов с нулевым сроком экспирации) также достигли новых минимумов. Кроме того, VIX имеет низкий уровень по отношению к реализованной волатильности и, как показано на верхней панели приведенного ниже графика, исторически низкий уровень по отношению к волатильности смежных активов (т.е. волатильности фиксированных доходов и валютных курсов).

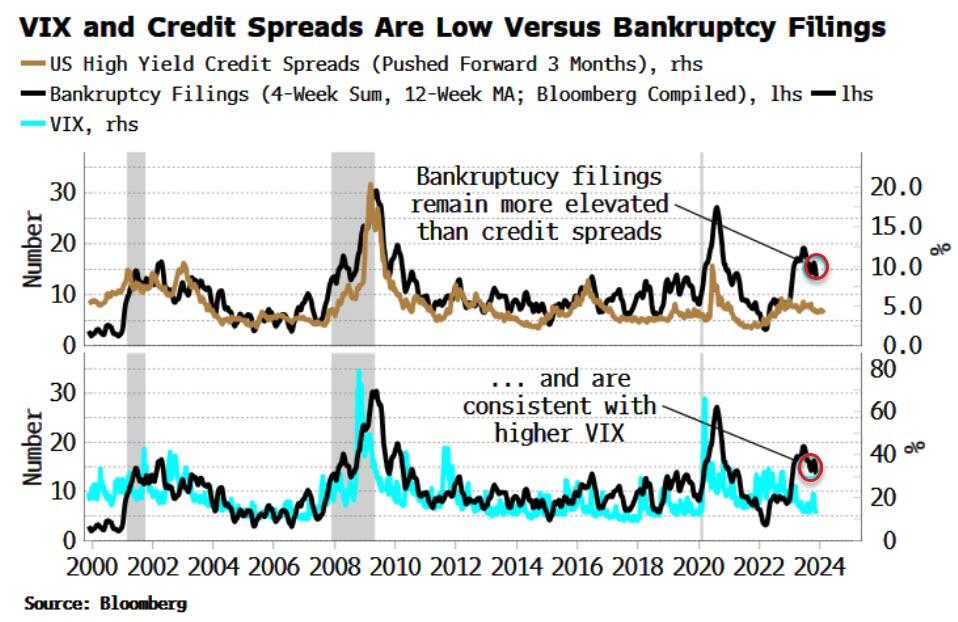

С 2022 года VIX растет по отношению к волатильности в деньгах (нижняя панель на графике выше). Перекос по путам растет, поскольку защита от снижения стоимости становится дороже. Но и перекос по коллам также увеличивается, в основном за счет спекулятивной торговли инвесторов, что удерживает абсолютное значение VIX на низком уровне. Учитывая, что акции провели большую часть двух лет на "медвежьем" рынке, интуитивно можно было бы ожидать, что подразумеваемый коэффициент vol будет выше. Однако хеджирование дилерами позиций с положительной гаммой, что снижает реализованную и, соответственно, подразумеваемую волатильность, а также низкая подразумеваемая корреляция индексов, обусловленная тем, что большинство доходов S&P обеспечивается крупнейшими акциями, "сговорились" удерживать VIX на низком уровне. Тем не менее, фундаментальные показатели говорят о том, что VIX должен быть выше. Собственный капитал компании - это тонкая полоска между ее активами и обязательствами. Когда кредитная ситуация компании ухудшается, собственный капитал должен нести бремя корректировки, что повышает его волатильность. Это одна из причин тесной связи между спредами высокодоходных кредитных спрэдов и индексом VIX. Количество заявлений о банкротстве в США (которые приводят к официальным банкротствам по главе 11) повышается и соответствует более широким кредитным спрэдам. Таким образом, они также соответствуют более высокому значению VIX.

Банковские кредиты ужесточились, уровень списания кредитов растет, и все больше компаний объявляют дефолт по своим долгам. Основные условия кредитования не отражаются в кредитных спрэдах или подразумеваемой волатильности акций. И те, и другие могут резко вырасти в цене, когда это произойдет.

перевод отсюда

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

12 дней Эллиотта - БЕСПЛАТНЫЙ доступ с 1 по 16 декабря к 12 премиальным образовательным ресурсам

Анализ золота (БЕСПЛАТНЫЙ отрывок из Elliott Wave Financial Forecast)

Анализ золота (БЕСПЛАТНЫЙ отрывок из Elliott Wave Financial Forecast)

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Комментариев нет:

Отправить комментарий