https://ruh666.livejournal.com/1394999.html

Когда в конце 2013 года Алан Гринспен выступил со своим заявлением о том, что пропустил крах субстандартной ипотеки и последовавший за ним глобальный финансовый крах («Почему я не предвидел наступления кризиса», Foreign Affairs), он начал с того, что отметил полный и абсолютный провал всех сложных моделей, предсказавших крах доверия. По его мнению, суть неудачи заключается в том, что модели полагаются на представление о том, что люди принимают решения рационально, как Homo economicus, в то время как на самом деле мы чрезвычайно склонны к иррациональности (оно же бегство с толпой, охваченным жадностью) и панике (бегство со скалы вместе со толпой). Он сослался на знаменитый «животный дух» Кейнса как на недостающую переменную в экономических моделях.

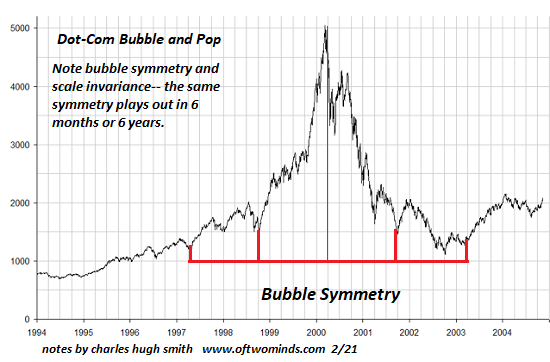

Иррациональные «животные духи» порождают «хвостовой риск» - события, которые якобы происходят очень редко, но когда они случаются, то вызывают огромные последствия, и модели ФРС не смогли точно учесть «хвостовой риск», потому что они происходят чаще, чем предсказывают статистические модели. Все это сводится к ликвидности и неликвидности: Когда «животные духи» уверены в будущем росте стоимости активов, участники делают постоянную ставку на рынок: цены будут расти, и я заработаю больше денег в будущем. Эта постоянная ставка называется ликвидностью: денежные средства притекают в класс активов, будь то акции, жилье, криптовалюты или сырьевые товары. Когда «животный дух» переходит в панику, продавцы спешат продать, а покупатели исчезают, опасаясь, что цены продолжат падать, и я потеряю еще больше денег в будущем. Покупка на нисходящем тренде известна как «ловля падающего ножа»: первоначальным игрокам «покупай на падении» подносят голову на блюдечке, а те, кто остается в стороне, решают не пытаться поймать падающий нож. Это неликвидный рынок: когда продавцы выбрасывают активы на рынок, а покупатели исчезают, цена продолжает падать до тех пор, пока покупатели не будут готовы рискнуть, что «это дно». Но если цены на активы продолжают падать после первоначального эйфорического взлета - «дно достигнуто, покупайте!» - тогда те, кто сдерживался, подтверждают свою осторожность: это было не дно, и все, кто вложился, потеряли деньги. По мере того как каждому всплеску игроков «покупай на падении» преподносят голову на блюдечке, рынок остается без торгов - все, кто хотел поиграть в «поймай падающий нож», обожглись, а те, кто потерял «животный дух» для азартных игр, остаются в стороне. Рынок остается без ставок, и цены на активы падают до уровней, которые никто в состоянии эйфории жадности не мог себе даже представить. Те, кто следит за ликвидностью, полагают, что чем больше наличных денег будет болтаться в системе, тем больше денег будет притекать в активы. Но это предполагает, что участники - и, следовательно, рынки - рациональны. Когда осторожность, а затем паника овладевают стадом, независимо от того, сколько наличных денег болтается вокруг, ни одна из них не будет поставлена на проигрышную ставку. Взгляните на этот график пузыря доткомов Nasdaq и обратите внимание на симметрию пузыря: то, что взлетело вверх, вскоре резко упало до уровня, предшествовавшего пузырю. Акции, достигшие 60 долларов за штуку, рекомендовались к покупке по 45 долларов - возможно, рациональная игра, но дико ошибочная, поскольку в итоге акции достигли дна в 4 доллара. Когда продавцы, отчаянно пытающиеся продать, захлестывают покупателей, цены падают. Если покупатели иссякают, цены падают.

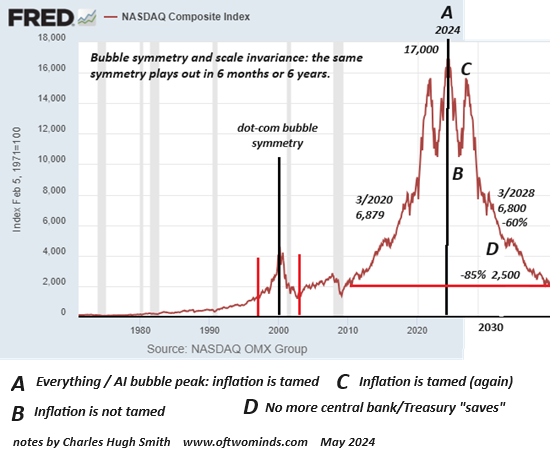

Стоит задуматься о психологической реальности, согласно которой потери производят на нас гораздо большее впечатление, чем выигрыши. Это основа неприятия риска: один раз обжегся, два раза застеснялся. Все удивляются, когда «животные духи» меняют полярность, но уверенность в том, что любой актив достиг «постоянного высокого плато», ошибочна. Каждый надутый жадностью пузырь лопается и обрушивается обратно на землю. Вот предварительная картина того, как лопается «пузырь всего»:

Модели Гринспена - и всех остальных - предсказывали рациональный рынок, на котором покупатели продолжают приобретать активы, даже если они потеряли деньги на предыдущих попытках «поймать падающий нож». Другими словами, рынки всегда будут ликвидными. Павловский рефлекс «купи спад», который был так выгоден на пути к росту, теперь становится дорогой к разорению, поскольку каждый всплеск продается. Те, кто играет в «купи спад», в конце концов стираются с лица земли, оставляя только тех, кто обжегся и насторожился. В конце концов люди устают от потерь и сдаются. После потери 40% доходность казначейских облигаций в 4%, которые во время славного подъема считались глупой осторожностью, теперь выглядит очень неплохо. Уверенность/самоуверенность не соответствует реальному миру, в котором ликвидность иссякает и рынки остаются без торгов. В реальном мире люди впадают в панику и в конце концов решают больше никогда не покупать акции или недвижимость, так как чувство потери остается гораздо дольше, чем воспоминания о славном выигрыше, полученном в результате подъема пузыря.

перевод отсюда

Бесплатное практическое "руководство по выживанию инвестора в золото"

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Комментариев нет:

Отправить комментарий