https://ruh666.livejournal.com/1420692.html

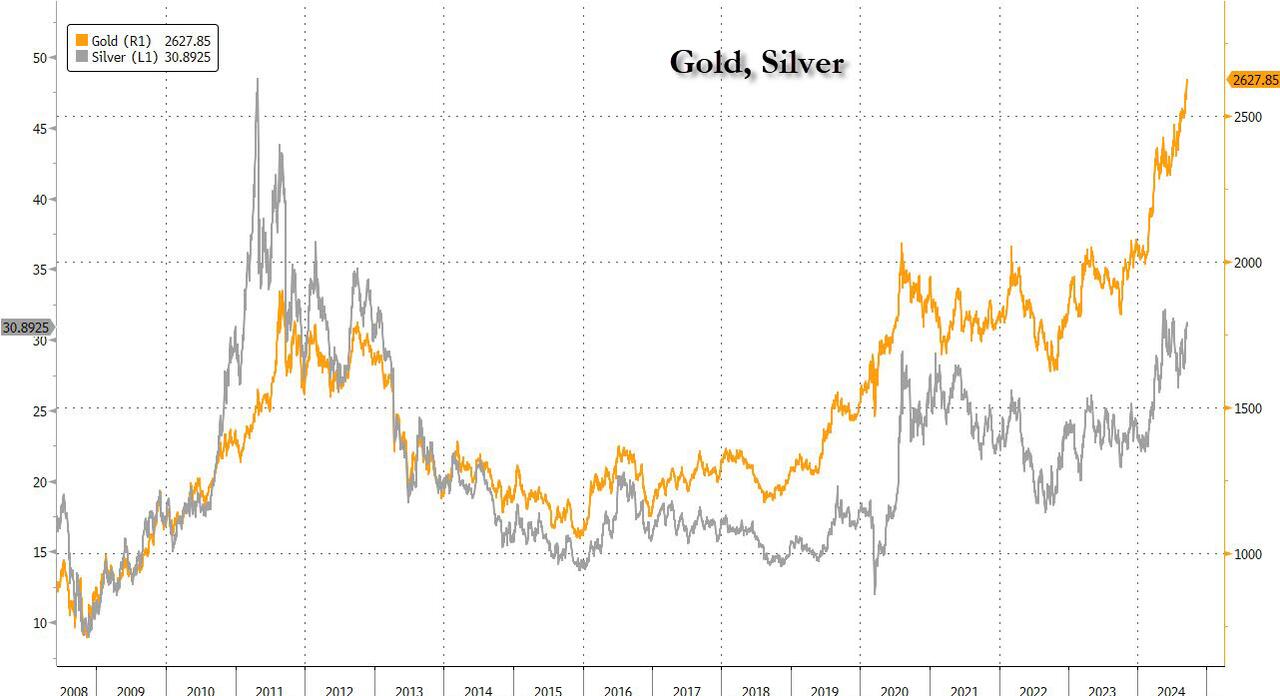

Цены на золото торговались на новых исторических максимумах в пятницу, закрывшись значительно выше барьера в $2600 за унцию. Ралли золота кажется неудержимым на данный момент, и сбросы на исторических максимумах становятся частым явлением. Это, возможно, неудивительно, учитывая, что ФРС обманула многих экономистов, начав цикл смягчения с очень большого снижения ставок, даже несмотря на то, что рост оставался сильным, инфляция превышала целевой показатель, а дефицит федерального бюджета находился на ошеломляющих уровнях.

Контраст между желтым металлом и рынком облигаций стоит изучить. Пока золото обнуляло рекорды, кривая казначейских облигаций 2s10s была занята медвежьим укреплением. Обычно мы ожидаем, что актив с нулевой доходностью, который некоторые пренебрежительно называют «камень-питомец», покажет плохие результаты, когда доходность рынка растет. Фондовые рынки отреагировали на рост доходности по долгосрочным контрактам, закрыв сессию на уровне «деньги сегодня» Dow Jones и снизившись на 1/3 процентного пункта в случае «деньги завтра» (мы надеемся!) NASDAQ. Так почему же золото было нечувствительно к более высокой доходности, а акции — нет?

Некоторые предполагают, что голубиная позиция ФРС уже была «в цене» облигаций, но это не полностью объясняет ценовое движение. Индекс спот-доллара снизился всего на 0,39% на прошлой неделе (третье недельное падение подряд), поскольку доходность выросла, а спот-золото поднялось на 1,71%. Является ли это примером неэффективности рынка или это эффект наименее грязной рубашки, когда DXY (относительная цена) не полностью отражает девальвацию всех валют, которые оцениваются в золоте, поскольку рынок учитывает потенциально бесконечную природу предложения казначейских облигаций? Возможно, рынки просто подхватили комментарии Кристины Лагард в Вашингтоне о параллелях между 2020-ми и 1920-ми годами? Особенно ту часть, где она предупредила, что соблюдение золотого стандарта в 1920-х годах вызвало дефляцию (правда) и способствовало росту экономического национализма. Похоже, Лагард считает, что дефляция хуже, чем альтернатива инфляции; так что, возможно, имеет смысл купить длинную золотую жилу, пока второй по могуществу центральный банкир в мире открыто намекает, что она рассматривает эрозию вашей зарплаты и сбережений как меньшее из двух зол. У биткоина также была довольно хорошая неделя, и в начале торгов в понедельник он вырос более чем на 1%. Цены на нефть могут дать дополнительные подсказки. Сырая нефть резко упала за две недели до прошлой недели, поскольку рынки начали нервничать из-за замедления спроса в Китае и США и перспективы восстановления поставок на 180 000 баррелей в день от ОПЕК+ позднее в этом году. ОПЕК+ теперь объявила, что сокращение добычи будет продлено, а ФРС приняла решение о сверхкрупном снижении ставки. Достаточно ли этих действий, чтобы оправдать 4%-ный рост цен на сырую нефть на прошлой неделе, или другие товарные рынки также могут предварительно оценивать в теме вековой инфляции? Индекс Bloomberg Commodity Index закрылся с повышением в 9 из последних 10 сессий.

Эта неделя немного менее насыщена событиями с точки зрения данных, чувствительных к рынку, но в календаре все еще есть несколько интересных моментов. В пятницу выйдет индекс цен PCE за август для США, где ожидается общая ставка 0,1% в месячном исчислении, а также базовая ставка 0,2%. Это будет означать повышение базовой ставки на 1 тик в годовом исчислении до 2,7% (благодаря базовым эффектам). Представьте себе дискомфорт ФРС, если эта цифра окажется существенно выше, после того как она только что снизила ставку на 50 базисных пунктов. Представьте себе дискомфорт трейдеров, которые оценивают 25 базисных пунктов сокращений в дополнение к 50 базисным пунктам дополнительных сокращений в этом году, подразумеваемых последним точечным графиком ФРС! Кроме того, на этой неделе мы увидим решение Резервного банка Австралии по ставке в сентябре и публикацию его полугодового обзора финансовой стабильности. RBA жестко говорил о своей готовности снова повысить ставки для сдерживания инфляции, но мало кто ожидает, что они когда-либо выполнят эти угрозы. Соответственно, декабрьский OIS имеет снижение ставки RBA на 66% в цене даже после сильного (довольно) отчета по занятости в августе, опубликованного на прошлой неделе, и неоднократных протестов спикеров банка о том, что Совет не ожидает, что они смогут снизить ставки в 2024 году. Репутации RBA был нанесен серьезный удар из-за неоднократных заверений в ноябре 2021 года, что денежная ставка вряд ли вырастет до «самого раннего 2024 года». К ноябрю 2023 года RBA повышал ставки 13 раз. Так что теперь, когда RBA заявляет, что они могут снова повысить ставки, многие аналитики (включая и меня), похоже, пришли к выводу, что австралийский центральный банк — это овца в волчьей шкуре, и если бы они действительно собирались снова повысить ставки, они бы уже это сделали. Конечно, RBA весь год находился под политическим давлением, чтобы не повышать ставки. Политическое вмешательство в денежно-кредитную политику вновь стало темой после решения ФРС сократить ставку на 50 базисных пунктов за 48 дней до выборов. Антиподное выражение этого можно найти в статье Казначей Австралии Джим Чалмерс пытается провести через парламент законопроект о реформировании RBA, чтобы он больше походил на Банк Англии (!), отменить его полномочия по управлению кредитованием коммерческих банков (что было бы удобно в кризисе) и отменить его собственные полномочия по отмене решений RBA по процентной ставке (тоже удобно в кризисе). Поскольку основные оппозиционные партии выступают против законопроекта, казначей теперь должен полагаться на левую партию зеленых, чтобы добиться его принятия, но в одном из величайших парадоксов зеленые потребовали, чтобы казначей сохранил свою власть, чтобы отменить решение RBA и немедленно использовать эту власть, чтобы снизить процентные ставки! Очевидно, что нет ничего более политического, чем цена денег, и цена золота это знает.

перевод отсюда

Бесплатное практическое "руководство по выживанию инвестора в золото"

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Комментариев нет:

Отправить комментарий