https://ruh666.livejournal.com/914205.html

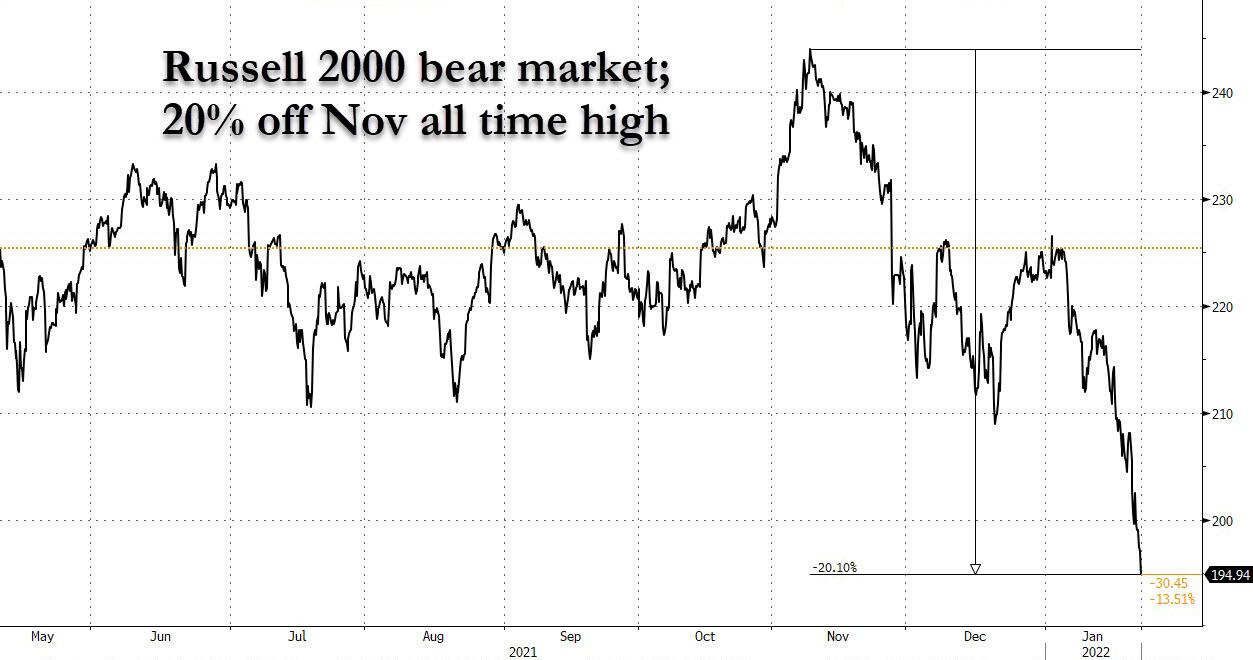

В течение последних нескольких недель мы небрежно разбрасывались апокрифическим «скромным предположением», а именно, что ФРС либо вступает в стагфляцию, что будет иметь катастрофические последствия для рынков, либо, что еще хуже, в надежде создать рецессию. Хотя это кажется нелепым, это имело бы смысл в свете уступок со стороны банка в отношении того, что спрос в США остается горячим и способствует росту инфляции, и только резкое замедление экономики США может помочь перезагрузить её перед промежуточными выборами. "Goldman: «Инфляционные риски, а не улучшение ожиданий роста, привели к недавнему ястребиному развороту». Перевод: Федеральная резервная система: 1) либо идет к стагфляции, либо 2) идет вперед в надежде вызвать рецессию". Теперь кажется, что по крайней мере один банк начинает придерживаться этой точки зрения. Глядя на падение индекса Russell 2000, который падал как минимум на 1,5% каждый день на прошлой неделе, а сегодня обрушился в официальный медвежий рынок...

... Стратеги Jefferies считают, что это означает приближение рецессии. Вторя тому, что мы сказали на выходных в «Наступает переломный момент: JPM видит резкое замедление в экономике США», Джеффрис отмечает, что, хотя экономические данные от производства до валового внутреннего продукта, форма кривой доходности и спреды высокодоходных облигаций далеки от кричаще опасносных, масштаб падения индекса Russell 2000, который зависит от ускоряющейся экономики, дает представление о психологии инвесторов, которые разрываются между сохраняющейся угрозой омикронного варианта Covid, призраком более быстрого, чем ожидалось, повышения ставок и признаки того, что внутренний рост достигает своего пика. Напоминаю, вот что мы писали в субботу: "На протяжении большей части прошлого месяца мы предупреждали, что, поскольку более широкая инвестиционная общественность была очарована растущими слухами о том, что ФРС повысит ставку в 4 раза (или даже «шесть или семь» раз, спасибо, Джейми Даймон) и начнет сокращать свой баланс, экономика США незаметно попала в крупную воздушную яму, и — то ли из-за Omicron, то ли из-за того, что подавляющее большинство потребителей США снова вышло из-под контроля (подробнее см. в этом или следующем квартале, поскольку экономика США впервые сократится после локдаунов из-за Covid в первом/втором квартале 2020 года. Добавьте к этому отсутствие нового стимула Байдена (BBB мертвее некуда) и стремительно растущие цены на бензин (Goldman, Morgan Stanley и Bank of America прогнозируют, что Brent в ближайшем будущем достигнет трехзначного значения, в то время как российско украинская война подтолкнёт цены на нефть к 150 долларам и краху мировой экономики), и мы готовы заявить, что рецессия до ноябрьских промежуточных выборов практически гарантирована.

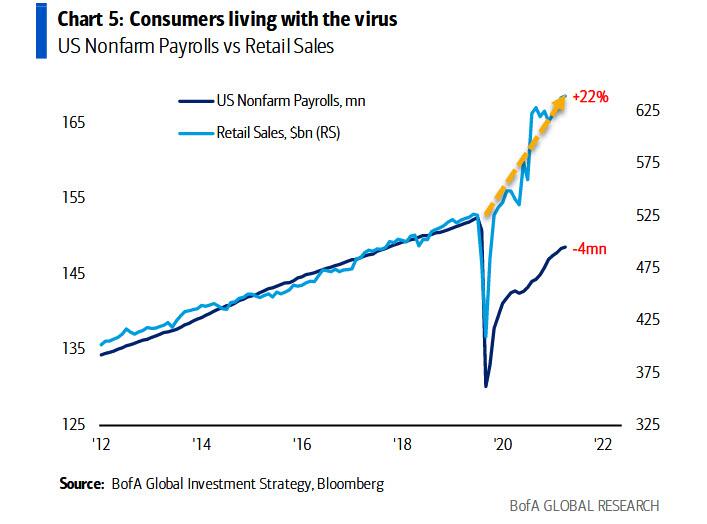

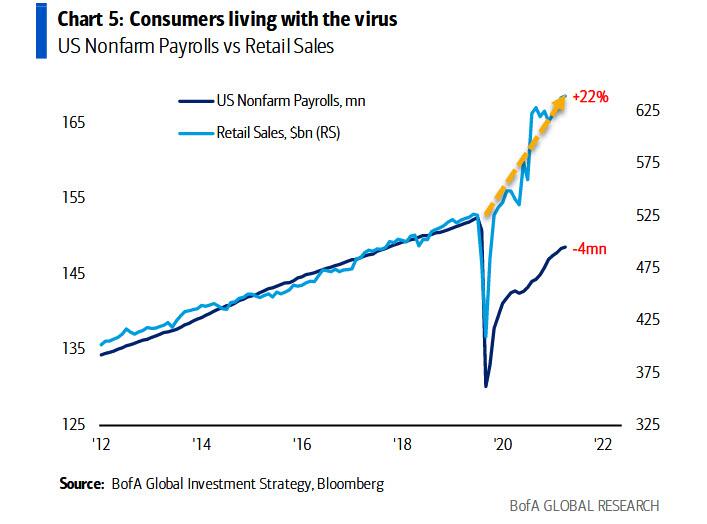

И хотя мы прямо не заявили, что это был скрытый мотив ФРС, Джеффрис на самом деле пошел на это. «Мы думаем, что сейчас рынок думает о слове «Р». Почему еще Russell 2000 упал бы так сильно, как сейчас?» сказал Стивен ДеСанктис, стратег Jefferies. «Инвесторы видят, как агрессивная ФРС подталкивает экономику США к серьезному замедлению или даже рецессии в следующем году». И если кто-то считает, что отслеживание Russell (компаний с малой капитализацией) свидетельствует о перспективах экономики, это вряд ли шокирует. Падение медвежьего рынка в Russell 2000, любимца рынка в первой половине 2021 года, когда экономика росла, подтолкнуло его к годовому минимуму и поставило на путь худшего января в истории. По данным Bloomberg, iShares Russell 2000 ETF, крупнейший биржевой фонд, отслеживающий индекс, испытал самый большой отток с апреля прошлого месяца и приближается к снятию 1,4 миллиарда долларов в январе, а впереди еще шесть сессий. Как добавляет Bloomberg, беспокойство инвесторов в компании с малой капитализацией оправдано, поскольку результаты индекса Russell 2000, участники которого в значительной степени зависят от заимствований, имеют тенденцию быть плохими сразу после того, как ФРС впервые за цикл повышает процентную ставку. Долгосрочные быки могут найти утешение в том факте, что год спустя группа обычно возвращает все потери, а затем еще немного, прибавляя в среднем 12% после первого повышения ставки, как показывают данные, собранные Джеффрис. Однако для этого потребуется, чтобы ФРС признала еще одну политическую ошибку и смягчилась. В то время как это еще предстоит увидеть в США, и все будут внимательно следить за тем, что Пауэлл скажет в среду, этот разворот, похоже, уже происходит в Европе: "СТАВКИ НА ПОВЫШЕНИЕ ЕЦБ НА 10 БП ПЕРЕНЕСЕНЫ С ОКТЯБРЯ НА ДЕКАБРЬ". Для тех, кто читал заметку BofA от пятницы, скатывание США в рецессию не станет неожиданностью. Напоминаем, что ИТ-директор банка Майкл Хартнетт написал, что «Конец пандемии = потребительская рецессия в США», отметив, что «розничные продажи на 22% выше уровня до COVID...

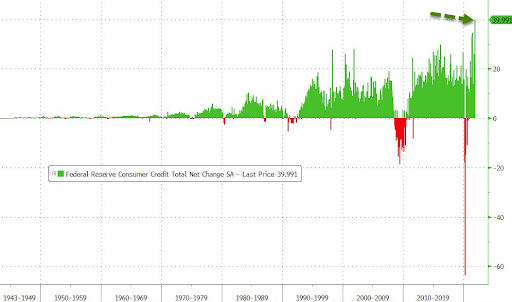

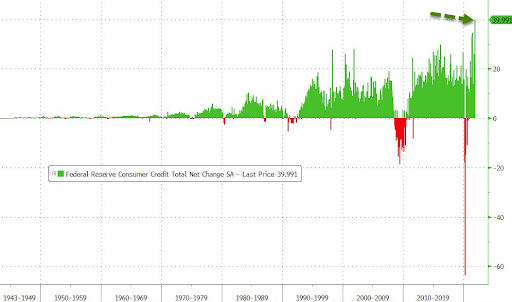

...рабочие места выросли на 18 млн по сравнению с минимумом, инфляция составила 9% в годовом исчислении, реальные доходы упал на 2,4%, стимулирующие выплаты домохозяйствам США сократились с 2,8 трлн долларов в 21 году до 660 млрд долларов в 2022 году, при отсутствии буфера от избыточных сбережений в США (норма сбережений = 6,9%, что ниже 7,7% в 2019 году, и богатые копят сбережения), а также рекордный скачок заимствований на $40 млрд в месячном исчислении в ноябре 21...

... «показывает, что потребители в США теперь начинают ощущать трудности». Положительным моментом является то, что наряду с осознанием того, что выход из ковида означает, что США вступают в потребительскую рецессию, Хартнетт признает, что любой цикл повышения ФРС будет коротким (это неприятно) и за ним последует ослабление уже в 2023 году! Действительно, согласно Хартнетту, в то время как экономика в целом, безусловно, нуждается в большем повышении ставок для сдерживания инфляции, потребуется гораздо меньше повышений ставок, чтобы обрушить рынки, потому что, «когда фондовые, кредитные и жилищные рынки будут созданы для неопределенного сохранения «самых низких ставок за 5000 лет», может потребоваться всего пара повышений ставок, чтобы вызвать событие (собственно волатильность)". Конечно, всегда существует риск того, что Джо Байден, который четко проинструктировал Пауэлла напугать рынки до тех пор, пока они не увидит страх в глазах быков, играет в шахматы 10-D и готов добавить рыночный крах и рецессию к стагфляционному аду, в настоящее время охватившему экономику США. Так ли это, мы узнаем в среду, когда Пауэлл может подтвердить или не подтвердить предположения о том, что ФРС будет повышать ставку не только четыре раза в 2022 году, а на каждом заседании ФРС. Если это так, то возможно что угодно.

перевод отсюда

30-минутное интервью под названием «Дорожная карта инвестиций на 2022 год» с руководителем отдела глобальных исследований EWI Мюрреем Ганном. В нем вы найдете макро-обзор мировых рынков с точки зрения волн Эллиотта, который поможет вам разобраться в сегодняшних финансовых тенденциях, выявить новые возможности и защитить свои существующие инвестиции.

«Перелом на фондовом рынке: 5 исторических критериев, указывающих на ОДНО направление» (Независимо от того, настроены ли вы на повышение или понижение, EWI утверждает, что эти 5 ключевых индикаторов несут одно единственное сообщение для акций. Ознакомьтесь с подробностями в их бесплатном отчете)

Бесплатное видео Asian-Pacific Financial Forecast

5 уроков как предвидеть тенденции и развороты в криптовалюте, акциях, валютах, золоте, нефти

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Три видео о товарных рынках (хлопок, соя, нефть) - бесплатный доступ на elliottwave com

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

перевод отсюда

30-минутное интервью под названием «Дорожная карта инвестиций на 2022 год» с руководителем отдела глобальных исследований EWI Мюрреем Ганном. В нем вы найдете макро-обзор мировых рынков с точки зрения волн Эллиотта, который поможет вам разобраться в сегодняшних финансовых тенденциях, выявить новые возможности и защитить свои существующие инвестиции.

«Перелом на фондовом рынке: 5 исторических критериев, указывающих на ОДНО направление» (Независимо от того, настроены ли вы на повышение или понижение, EWI утверждает, что эти 5 ключевых индикаторов несут одно единственное сообщение для акций. Ознакомьтесь с подробностями в их бесплатном отчете)

Бесплатное видео Asian-Pacific Financial Forecast

5 уроков как предвидеть тенденции и развороты в криптовалюте, акциях, валютах, золоте, нефти

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Три видео о товарных рынках (хлопок, соя, нефть) - бесплатный доступ на elliottwave com

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Комментариев нет:

Отправить комментарий