https://ruh666.livejournal.com/1355095.html

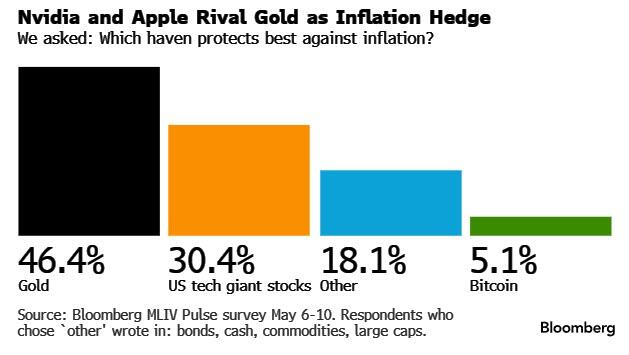

Крупнейшие американские технологические акции - это не только ставка на инновации, но и возможный хедж от инфляции, считают некоторые участники последнего опроса Bloomberg Markets Live Pulse. По мнению 46% участников опроса, золото, являющееся убежищем на протяжении десятилетий, по-прежнему считается лучшим средством защиты от риска роста цен. Однако почти треть опрошенных заявили, что на эту роль они в первую очередь выбирают технологические гиганты.

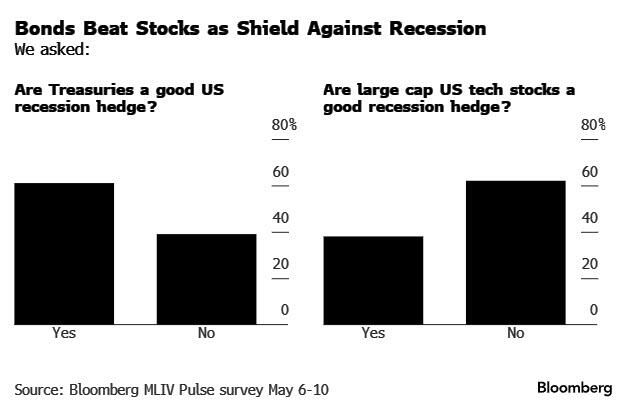

Ответ подчеркивает доминирующую роль таких компаний, как Nvidia Corp., Amazon.com Inc. и Meta Platforms Inc. на финансовых рынках США, поскольку они расширяют свое влияние на значительные сегменты экономики. Это позволило им получать стабильную прибыль, стимулируя рост, который вселяет в инвесторов уверенность в том, что они и дальше будут оставаться источником солидных доходов. Инфляция в США значительно снизилась с палящих уровней 2022 года, но в первые три месяца года она превзошла ожидания экономистов и по-прежнему упорно превышает целевой показатель Федеральной резервной системы в 2%. В результате рост цен остается главным предметом беспокойства инвесторов. Большинство участников опроса - 59% из 393 - назвали возрождающуюся инфляцию главным риском, с которым сталкиваются финансовые рынки в период до конца года. Следующее значение индекса потребительских цен запланировано на эту среду и, скорее всего, составит около 3,4%. Например, акции Nvidia выросли более чем в шесть раз с тех пор, как инфляция впервые превысила 2% в марте 2021 года. Даже Apple Inc., которая переживает пики и спады, превзошла более широкий рынок за это время, набрав более 50% против примерно 30% у S&P 500. Тем не менее, как и другие растущие акции, технологические компании чувствительны к изменениям инфляции и процентных ставок, поскольку их оценки в значительной степени зависят от будущих прибылей. Около четверти респондентов назвали рецессию в США главным риском 2024 года. В этом случае казначейские облигации, а не акции, будут лучшим защитным средством, показал опрос.

Удивительная устойчивость экономики, несмотря на ужесточение монетарной политики ФРС, способствует притоку денежных средств в США, где доходность облигаций высока, а корпоративные прибыли продолжают расти. Этот приток подпитывает новый рост курса доллара США, который в подавляющем большинстве случаев считается лучшей валютой, способной пережить времена рыночных потрясений. Почти три четверти респондентов назвали доллар лучшей валютой-убежищем, при этом швейцарский франк получил около 23% голосов, а японская иена - в шесть раз меньше. Среди респондентов из США и Канады доллар получил 86% голосов, в то время как в Европе за швейцарскую валюту проголосовали 43% участников.

Иена потеряла статус «убежища» из-за снижения курса по отношению к доллару и из-за ультралегкой монетарной политики Японии, показал опрос. Растущий разрыв между процентными ставками в Японии и США привел к тому, что в начале этого года иена достигла самого низкого уровня с 1990 года. Золото подорожало почти на 15% в этом году, при этом Народный банк Китая является одним из крупнейших источников спроса. После конфискации долларовых активов России в связи с войной на Украине многие страны пытаются диверсифицировать свои активы, отказавшись от доллара, и золото является естественным бенефициаром. Только 13% респондентов опроса MLIV Pulse заявили, что поиск геополитически непривязанных активов пошел на пользу биткоину.

перевод отсюда

«ДЕЙСТВИТЕЛЬНО ли акции переоценены?» – Получите уникальные ответы бесплатно в интервью основателя EWI Роберта Пректера Rich Dad Radio Show

Бесплатное практическое "руководство по выживанию инвестора в золото"

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Комментариев нет:

Отправить комментарий