https://ruh666.livejournal.com/1345946.html

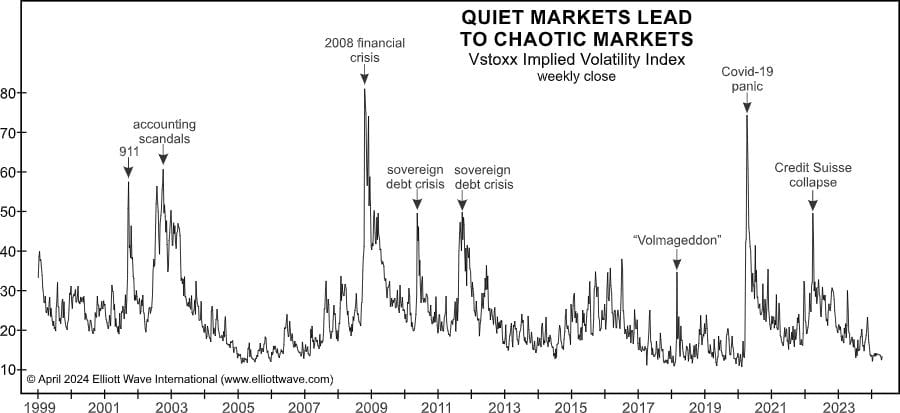

Вот некоторые «печально известные скачки волатильности за последние четверть века»

Всего пару месяцев назад инвесторы фондовых рынков США и Европы демонстрировали почти полное отсутствие беспокойства по поводу риска. Однако, по иронии судьбы, именно в это время инвесторам следует быть наиболее осторожными. На этом графике показано, когда наиболее вероятны скачки волатильности.

На первый взгляд, необычайно низкая волатильность на финансовых рынках не может не радовать инвесторов. Никаких мучительных торговых дней, никаких бессонных ночей и т.д. Действительно, 25 марта заголовок Wall Street Journal вопрошал: "Почему фондовый рынок так спокоен в последнее время?". На тот момент показатели волатильности рынка упали до уровней, не наблюдавшихся с 2018 года. А всего за несколько дней до этого заголовка индекс Dow достиг рекордного максимума. Однако, по иронии судьбы, как только одно из крупных финансовых изданий прокомментировало отсутствие волатильности, волатильность тут же начала расти. Вот более свежий заголовок (Marketwatch, 15 апреля): "Спрос на ставки на волатильность взлетел до 6-летнего максимума, так как «индикатор страха» Уолл-стрит достиг пика 2024 года". Итак, причина, по которой стоит опасаться сверхтихих рынков, заключается в том, что они обычно предшествуют хаотичным движениям на рынке. Это касается не только США, но и всего мира. Рассмотрим STOXX Europe 600. В марте, когда этот индекс продлил свое ралли до семи недель подряд, опасения инвесторов были очень низкими. Однако наш апрельский Global Market Perspective предупреждает об этом, показывая прошлые периоды низкой волатильности, за которыми следовало прямо противоположное. Вот график и комментарии:

Этот график европейского аналога VIX, VStoxx Implied Volatility Index, иллюстрирует несколько печально известных скачков волатильности за последние четверть века. На наш взгляд, сегодняшнее казино короткой волатильности - это гораздо более крупная версия 2018 года. Пять лет назад трейдеры вкладывали в азартные игры чуть более 2 миллиардов долларов в небольшую горстку фондов. Сегодня рекордные 64 миллиарда долларов ставятся с помощью «ETF, которые продают опционы на акции или индексы, чтобы повысить доходность» (Bloomberg, 3/10/24).

Очевидно, что многие инвесторы на европейских рынках рассчитывают на то, что рынки будут и дальше функционировать без сбоев. Однако не стоит забывать, что всплеск волатильности в 2018 году всего за несколько дней свел на нет достижения, накопленные за десятки месяцев. Сегодня на бирже ставится гораздо больше денег, чем в 2018 году. Это говорит о том, что следующий всплеск волатильности может быть еще более резким.

перевод отсюда

Global Market Perspective за апрель 2024 года и 4 ресурса для инвесторов, которые помогут вам быстрее применять волны Эллиотта к вашим инвестициям (бесплатно для членов клуба EWI)

«ДЕЙСТВИТЕЛЬНО ли акции переоценены?» – Получите уникальные ответы бесплатно в интервью основателя EWI Роберта Пректера Rich Dad Radio Show

Бесплатное практическое "руководство по выживанию инвестора в золото"

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Комментариев нет:

Отправить комментарий