https://ruh666.livejournal.com/1350797.html

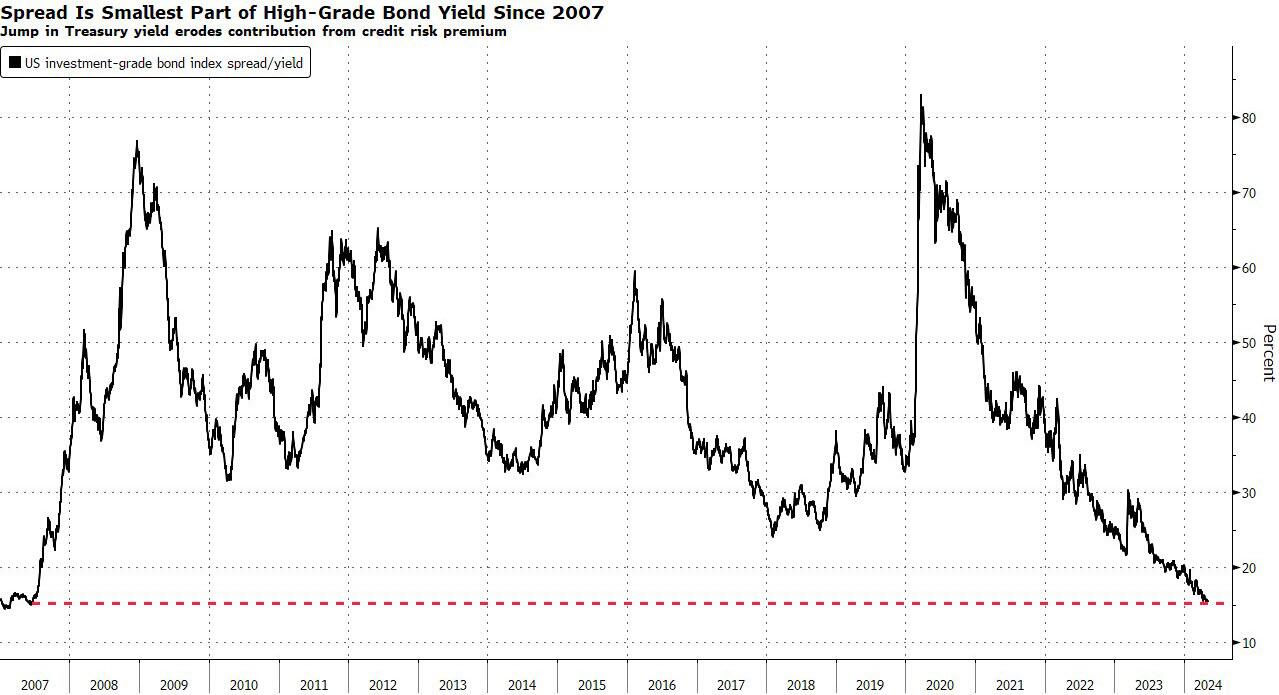

Тонкие спреды по корпоративному долгу не имеют значения - пока не имеют. Существует несколько потенциальных причин, по которым премия за риск может резко вырасти и повредить кредитные портфели. Спреды рухнули по всем направлениям - от инвестиционных и мусорных облигаций до обеспеченных кредитных обязательств. Дополнительная доходность, которую инвесторы получают за владение высококлассными корпоративными долгами США вместо государственных облигаций, является самой низкой за последние два с половиной года.

Такая низкая премия за риск отражает высокий спрос на ограниченное чистое новое предложение корпоративных облигаций, а также общее отсутствие беспокойства по поводу макроэкономических перспектив. А поскольку Федеральная резервная система выкупала корпоративные облигации во время Ковида, существует ощущение, что центральный банк поддерживает долг. Покупателей убаюкали, заставив думать, что это новая норма, но такой мизерный рост доходности не отражает адекватно растущий корпоративный кредитный риск. Поэтому, когда волатильность вернется и выведет инвесторов из дремоты, ожидайте, что премия за кредитный риск резко возрастет, обрушив портфели. Кредиты обычно следуют за широкими показателями волатильности, и спреды расширяются, когда рынки становятся неспокойными. Но с декабря, когда покупатели корпоративных облигаций были воодушевлены идеей шести снижений ставок в 2024 году и мягкой посадки в США, они расходятся.

Есть жуткое сходство с периодом, предшествовавшим мировому финансовому кризису, - не в последнюю очередь это касается спредов по высокому классу и доходности облигаций, которые находились примерно на тех же уровнях. После того как этот пузырь лопнул, премия за риск по облигациям инвестиционного класса превысила 600 б.п. Другие кредитные взрывы произошли во время европейского кризиса суверенного долга 2011 года, обвала банковского сектора и цен на нефть в 2016 году, а также во время глобальной экономической остановки, когда в 2020 году распространился коронавирус. Война, геополитика и выборы - вот причины полагать, что индекс VIX поднимется ближе к своему пятилетнему среднему значению выше 20 с менее чем 14 в настоящее время. Это должно обеспокоить кредитных инвесторов, которые все больше подвергаются риску, принимая меньше подушки безопасности для растущего риска. Кроме того, кредиты уязвимы к постоянному оттоку средств, которые бегут от отрицательной доходности - корпоративные облигации с высокой дюрацией теряют деньги при росте доходности - в поисках лучших вариантов с более щедрыми спредами доходности. Кроме того, существует угроза ошибки в политике ФРС - или даже повышения ставки - и нельзя исключать рецессию в США. И то, и другое заставит портфели долговых обязательств пошатнуться. Кредиты настроены на падение после бурного роста в конце 2023 года. В ноябре и декабре американские облигации инвестиционного класса показали максимальную доходность с 2008 года, когда инвесторы поспешили заложить в цену шесть снижений ставок на этот год. Сейчас почти ничего из этого не вернулось - даже когда эти «голубиные» надежды рухнули.

Как ни странно, единственное место, где кредитные инвесторы, похоже, проявили некоторую осторожность, - это самые «дешевые» долговые обязательства, которые, скорее всего, принесут боль, если ставки останутся высокими еще долго. Премия за риск по облигациям с рейтингом CCC в этом году выросла на 60 б.п., или на 8%. Это сравнимо с 13-процентным сокращением в высоком классе. Конечно, стабильная экономика США - это хорошая фундаментальная новость для заемщиков, и сильная ставка на доходность оказывает поддержку. Однако доходы сокращаются - особенно в финансовых компаниях, которые составляют 30% рынка, - а коэффициент покрытия процентов растет, поскольку высокие и длительные ставки оказывают свое влияние даже на заемщиков лучшего качества. Спреды могут стать еще более узкими, поскольку высокая доходность подстегивает спрос на ограниченное чистое предложение новых облигаций. Но это лишь увеличит масштабы и темпы неизбежной вспышки, когда волатильность возрастет и кредиты вернутся к чему-то более похожему на средние долгосрочные показатели.

перевод отсюда

«ДЕЙСТВИТЕЛЬНО ли акции переоценены?» – Получите уникальные ответы бесплатно в интервью основателя EWI Роберта Пректера Rich Dad Radio Show

Бесплатное практическое "руководство по выживанию инвестора в золото"

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Комментариев нет:

Отправить комментарий