https://ruh666.livejournal.com/1038418.html

Это снова то самое время года — Хэллоуин и время для обычного обзора самых страшных графиков в мировых финансах от Bond Vigilantes! С ростом инфляции и кризисом стоимости жизни 2022 год был страшным для всех. Обращая наше внимание на рынки, рост доходности облигаций и индекс потребительских цен означает, что мы, безусловно, не обнаружили недостатка в страшных графиках. Несмотря на то, что 2022 год является пугающим для инвесторов в облигации, он также сделал фиксированный доход более интересным местом для инвесторов. После нескольких лет низкой доходности облигаций, ограниченной диапазоном, рынки, наконец, избежали нулевой границы — в случае с доходностью 10-летних облигаций Германии, которая ушла с нуля всего несколько месяцев назад в начале 2022 года до близкой к 2,5% в последние дни. Рост доходности в Великобритании также был вызван возвращением одноименных облигаций Bond Vigilantes, что бросило вызов политике правительства по снижению налогов в то время, когда многим домохозяйствам потребуется фискальная поддержка. Точно так же, как мы писали на прошлой неделе, после многих лет хэллоуинского «угощения» для рынков в форме количественного смягчения скоро наступит время «трюка» (QT)! Имея все это в виду, вот самые страшные графики Bond Vigilantes на 2022 год. Счастливого Хэллоуина!

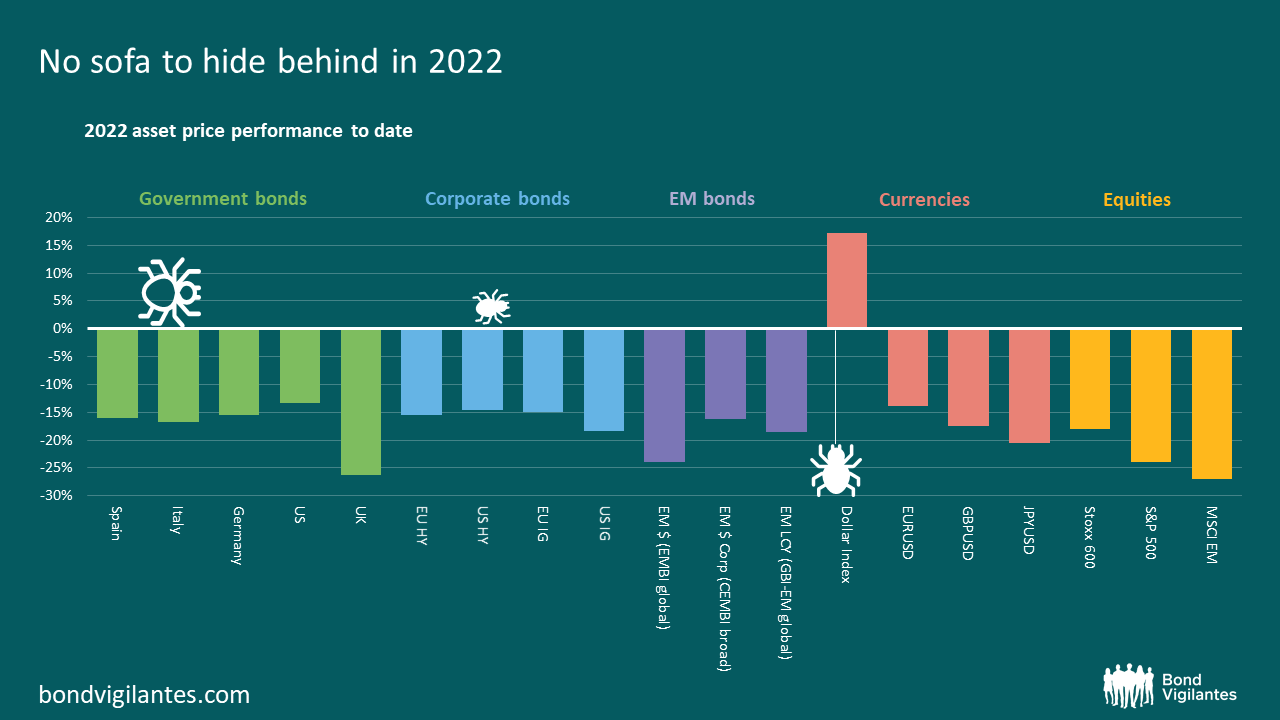

1. В 2022 году не было дивана, за которым можно было бы спрятаться.

Одним из самых страшных графиков для инвесторов в этом году будет доходность их портфеля за 2022 год. Будь то государственные облигации, корпоративные облигации, облигации развивающихся рынков, валюты или акции, в этом году действительно было очень мало мест, где можно было бы спрятаться от призрака повышения процентных ставок и призрачного замедления роста. Доллар был одним из немногих активов на нашем графике, который показал положительную доходность в этом году.

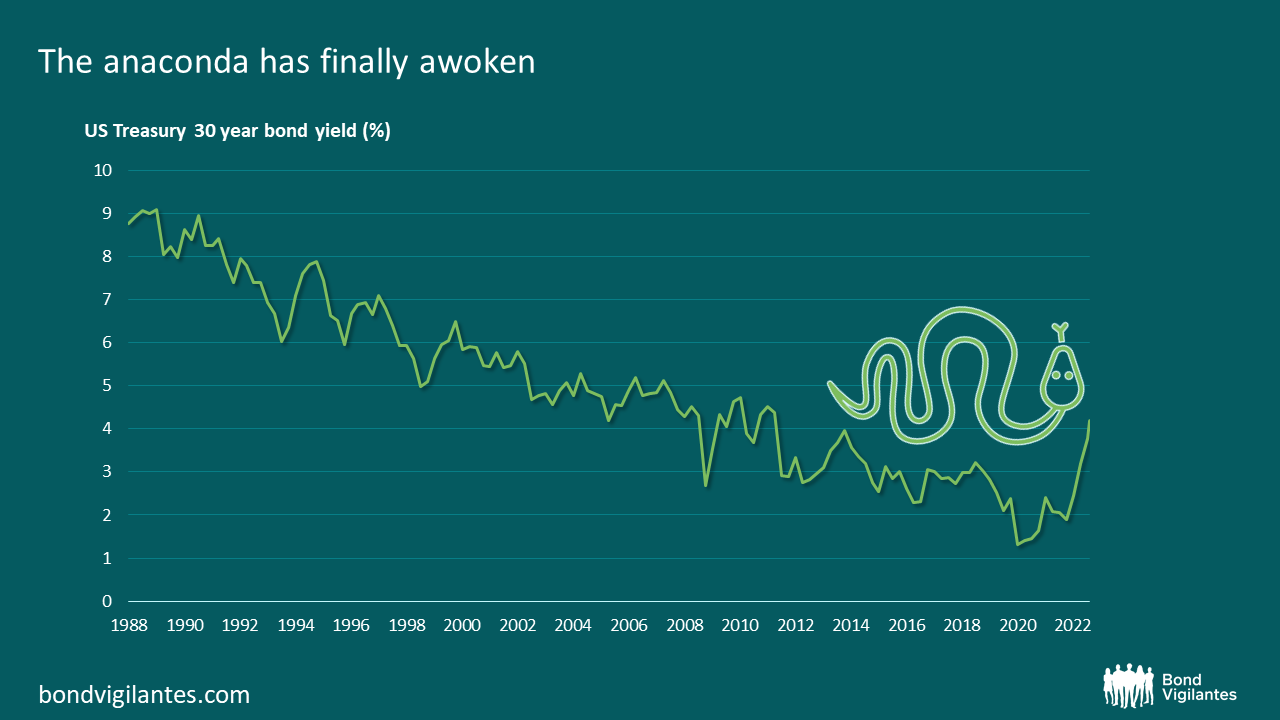

2. Пробуждение гигантской анаконды

Ранее мы сравнивали длинный конец рынка казначейских облигаций США с гигантской анакондой: она не привлекает особого внимания во время своего долгого сна, но заставляет рынки сотрясаться в тот момент, когда просыпается и поднимает голову. В течение многих лет долгосрочные казначейские облигации вызывали у инвесторов улыбку: многолетний бычий рынок доходности сделал финансирование дешевым и принес инвесторам хорошую прибыль. Однако колебания доходности долгосрочных казначейских облигаций могут быть ядовитыми, поскольку они влияют на ставки по ипотечным кредитам и стоимость долга во всем мире. В этом году вся кривая казначейства поднялась, и гигантская анаконда, возможно, наконец проснулась…

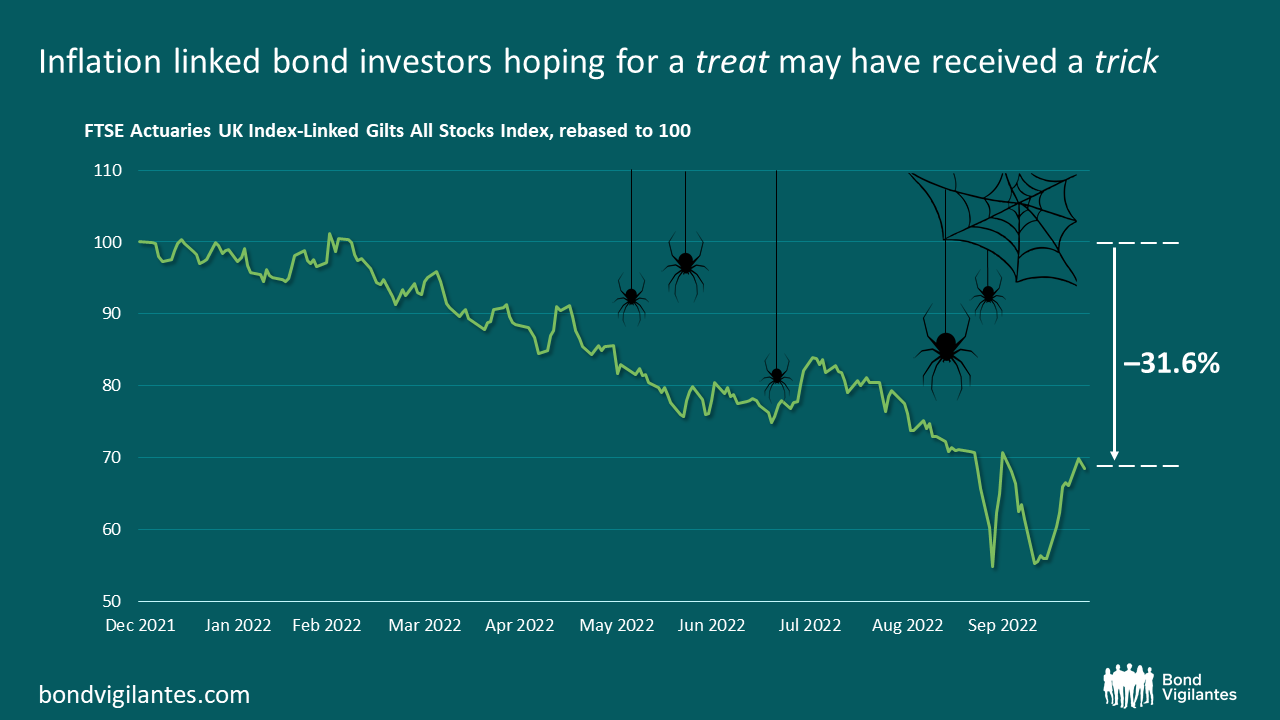

3. Инвесторы в облигации, привязанные к инфляции, надеявшиеся на угощение, могли вместо этого получить уловку

Одно место, где инвесторы, возможно, пытались укрыться от встречных ветров 2022 года, — это облигации, привязанные к инфляции. Это может показаться идеальным местом, чтобы спрятаться в год, когда ИПЦ достиг двузначных цифр в Великобритании, а не за горами в Европе и США. Но беглый взгляд на годовую доходность индекса FTSE Actuaries UK, связанного с индексом Gilts All Stocks, вызывает ужас — этот индекс с начала года снизился более чем на 30%. Что здесь происходит? Важно помнить, что, хотя облигации, привязанные к инфляции, действительно содержат удовольствие, поскольку их основной курс и купоны связаны с инфляцией, они также несут в себе потенциальную хитрость: они могут иметь большую дюрацию процентной ставки. В условиях инфляции, когда центральные банки имеют тенденцию повышать ставки, повышение процентных ставок является плохой новостью для облигаций с большой дюрацией, что, возможно, на свой страх и риск в этом году обнаружили инвесторы в них. Один из способов смягчить этот эффект — инвестировать в более короткие.

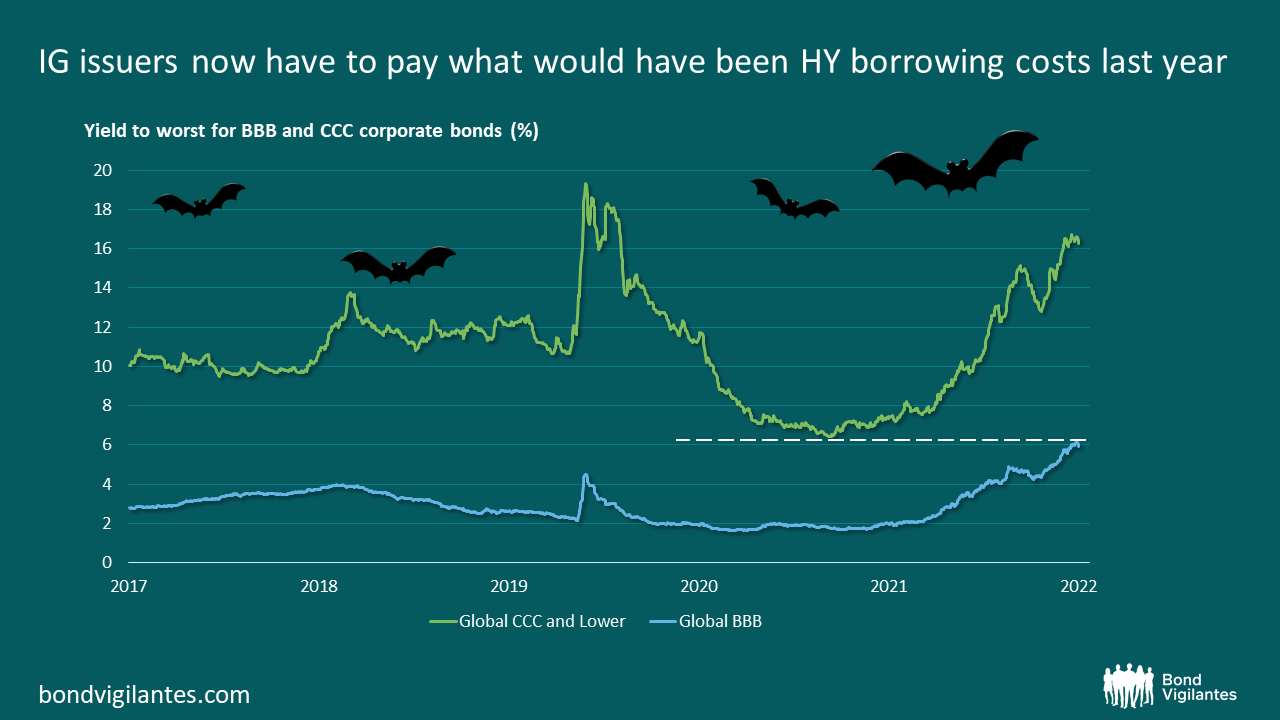

4. Бу! Эмитенты IG теперь должны оплачивать расходы по займам HY

Что касается компаний, выпускающих облигации, то 2022 год преподнес жуткий сюрприз для эмитентов инвестиционного уровня, которым теперь приходится платить то, что рынок недавно оценил бы как расходы по займам с высокой доходностью. С общей доходности всего 1,6% в начале 2021 года эмитенты с инвестиционным рейтингом BBB теперь должны платить привлекательную стоимость займа в размере 6,1%, что недалеко от 6,4%, которые были у эмитентов с высокой доходностью с рейтингом CCC. предъявлено обвинение в том же году. Этот график может вызвать призрачную дрожь в спинах любых компаний IG с приближением рисков рефинансирования.

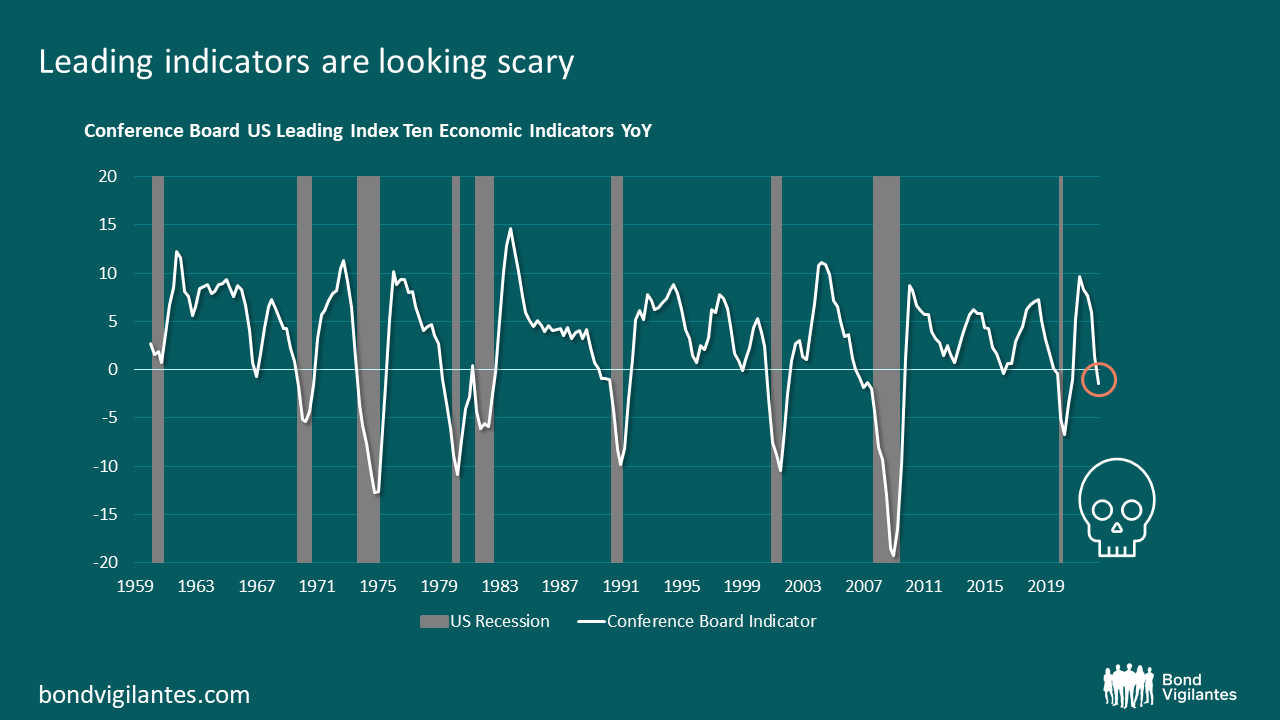

5. Опережающие индикаторы выглядят пугающе

За этим графиком, который показывает индекс опережающих индикаторов Conference Board США, скрываются пугающие упыри. От данных о заявках на пособие по безработице и производственных показателей до новых заказов и ожиданий потребителей, этот индекс представляет собой комбинацию наиболее часто используемых опережающих экономических индикаторов и выглядит мрачно. Недавно он упал ниже нуля, что в прошлом предполагало наступление рецессии.

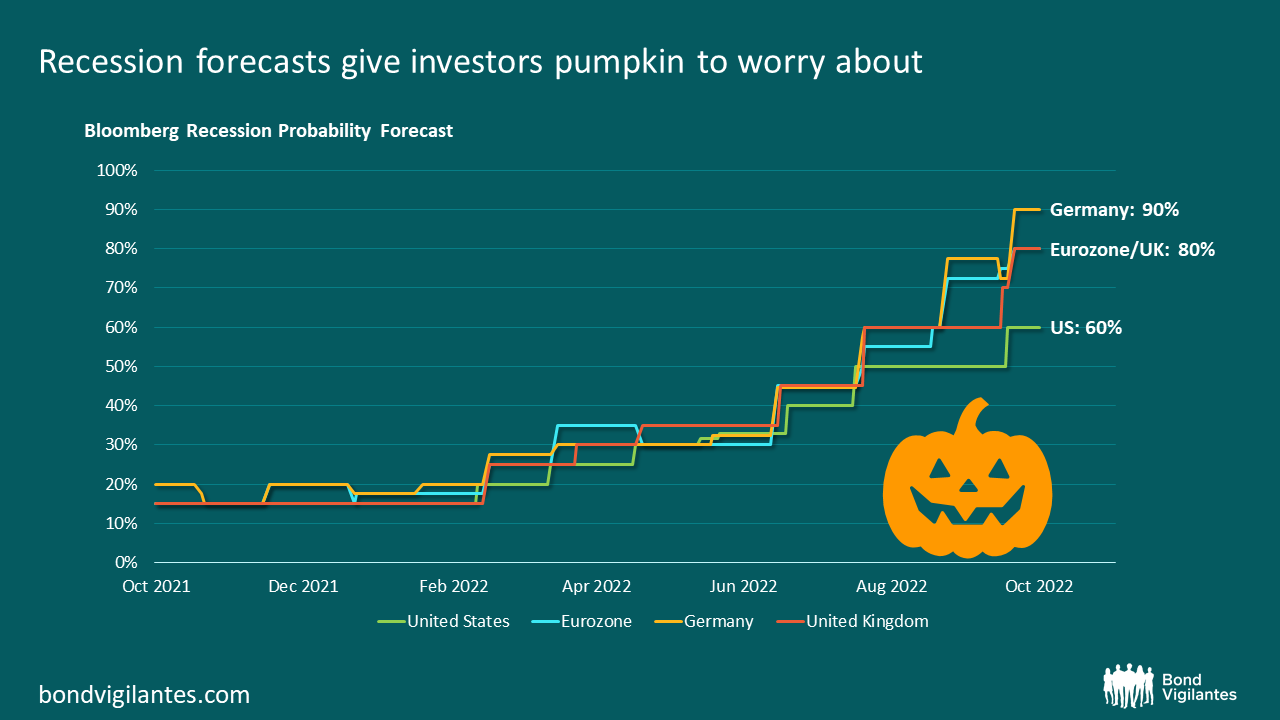

6. Прогнозы рецессии дают инвесторам повод для беспокойства

Возможно, эти опережающие индикаторы, наряду с инфляционным давлением, ощущаемым во всем мире, помогают объяснить следующий тревожный график. Прогнозы экономистов относительно вероятности рецессии, наступающей в следующем году, неуклонно растут в 2022 году. Этот график вызывает ужас: прогнозы в настоящее время достигли 80% в Великобритании и Еврозоне.

7. И, наконец, сладкое может не обрадовать инвесторов в этом году

Наконец, стоимость Хэллоуина может вырасти в этом году для тех, кто надеется, что некоторые сладкие угощения могут поднять им настроение после просмотра этих страшных диаграмм. Индекс CPI Candy & Chewing Gum Index (!) показывает здесь инфляцию на уровне более 13% в год с сентября 2021 года по сентябрь 2022 года — для сравнения, потребовалось около семи лет, чтобы увидеть такой же уровень инфляции в индексе конфет в период до 2021 года.

перевод отсюда

Бесплатный отчёт "Цены на жилье: сколько у вас проблем? (глобальные тенденции в сфере недвижимости)"

4 коротких выдержки из августовского Global Market Perspective

Global Market Perspective- 5 бесплатных выдержек

Часовой курс по свечному анализу от Джеффри Кеннеди (бесплатно по промо-коду RUH666)

28-минутное видео «Мировые риски и возможности с волнами Эллиотта»

Отчет из 5 выдержек из Global Market Perspective за март 2022 года с прогнозами для биткойна, нефти и акций бесплатно

Видеопрезентация Пректера по рынку нефти бесплатно (обычная стоимость 109 долларов США). Регистрация здесь

Вторгнется ли Россия в Украину? См. «Индикатор вторжения» фондового рынка

30-минутное интервью под названием «Дорожная карта инвестиций на 2022 год» с руководителем отдела глобальных исследований EWI Мюрреем Ганном. В нем вы найдете макро-обзор мировых рынков с точки зрения волн Эллиотта, который поможет вам разобраться в сегодняшних финансовых тенденциях, выявить новые возможности и защитить свои существующие инвестиции.

«Перелом на фондовом рынке: 5 исторических критериев, указывающих на ОДНО направление» (Независимо от того, настроены ли вы на повышение или понижение, EWI утверждает, что эти 5 ключевых индикаторов несут одно единственное сообщение для акций. Ознакомьтесь с подробностями в их бесплатном отчете)

Бесплатное видео Asian-Pacific Financial Forecast

5 уроков как предвидеть тенденции и развороты в криптовалюте, акциях, валютах, золоте, нефти

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Бесплатный отчёт "Цены на жилье: сколько у вас проблем? (глобальные тенденции в сфере недвижимости)"

4 коротких выдержки из августовского Global Market Perspective

Global Market Perspective- 5 бесплатных выдержек

Часовой курс по свечному анализу от Джеффри Кеннеди (бесплатно по промо-коду RUH666)

28-минутное видео «Мировые риски и возможности с волнами Эллиотта»

Отчет из 5 выдержек из Global Market Perspective за март 2022 года с прогнозами для биткойна, нефти и акций бесплатно

Видеопрезентация Пректера по рынку нефти бесплатно (обычная стоимость 109 долларов США). Регистрация здесь

Вторгнется ли Россия в Украину? См. «Индикатор вторжения» фондового рынка

30-минутное интервью под названием «Дорожная карта инвестиций на 2022 год» с руководителем отдела глобальных исследований EWI Мюрреем Ганном. В нем вы найдете макро-обзор мировых рынков с точки зрения волн Эллиотта, который поможет вам разобраться в сегодняшних финансовых тенденциях, выявить новые возможности и защитить свои существующие инвестиции.

«Перелом на фондовом рынке: 5 исторических критериев, указывающих на ОДНО направление» (Независимо от того, настроены ли вы на повышение или понижение, EWI утверждает, что эти 5 ключевых индикаторов несут одно единственное сообщение для акций. Ознакомьтесь с подробностями в их бесплатном отчете)

Бесплатное видео Asian-Pacific Financial Forecast

5 уроков как предвидеть тенденции и развороты в криптовалюте, акциях, валютах, золоте, нефти

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Комментариев нет:

Отправить комментарий