https://ruh666.livejournal.com/1569580.html

Жадность розничных инвесторов снова доминирует над рыночной активностью, повторяя некоторые из тех же спекулятивных поведений, которые наблюдались во время предыдущих фаз риска. Розничные инвесторы демонстрируют повышенный аппетит к риску по нескольким показателям, от торговли опционами до потоков ETF с кредитным плечом, мало обращая внимания на оценку или макроэкономические встречные ветры.

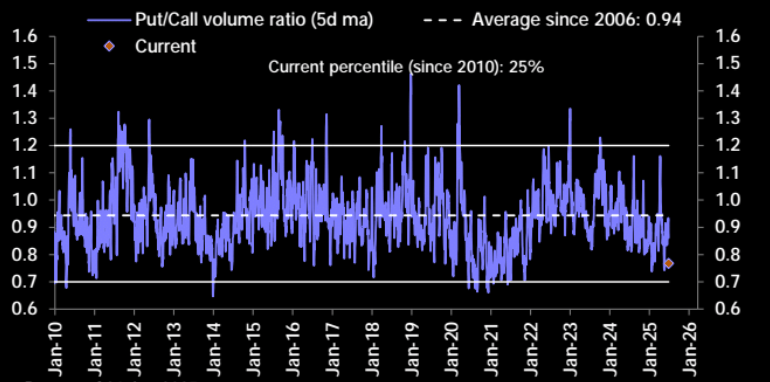

Коэффициенты опционов пут/колл демонстрируют сильные бычьи настроения, а коэффициент SPY колеблется около 0,79, что отражает дисбаланс в пользу опционов колл над опционами пут.

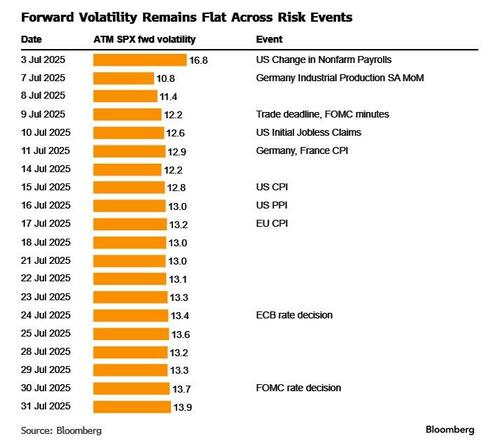

Основной причиной такого перекоса является жадность инвесторов, особенно в отношении компаний и секторов, связанных с высокой динамикой или популярными сюжетами. «Несмотря на приближающийся срок торговых переговоров 9 июля, не так много заложено в волатильность SPX для этого события, что говорит о том, что инвесторы ожидают либо положительного решения, либо продления срока. Интересно, что выравнивание перекоса было в основном сосредоточено в первом месяце, что говорит о том, что это в основном было вызвано позиционированием покупки коллов типа FOMO. Более долгосрочный перекос остается крутым в сравнении». – CBOE

Рост объемов опционов колл произошел в полупроводниковых играх, особенно в таких инструментах с кредитным плечом, как SOXL, 3x бычий полупроводниковый ETF, где открытый интерес к опционам колл значительно превышает пут. Аналогичные закономерности проявляются в тематических ETF, таких как RETL (3x розничная торговля) и DRN (3x недвижимость), которые демонстрируют повышенный дневной объем, несмотря на неоднозначные результаты. Этот аппетит к кредитному плечу усиливается с распространением ETF с кредитным плечом на отдельные акции, таких как HIMZ, кредитная игра на HIMS, которая пережила резкий 70%-ный обвал после корпоративного объявления, что подчеркивает, как розничные спекуляции часто игнорируют асимметрию риска.

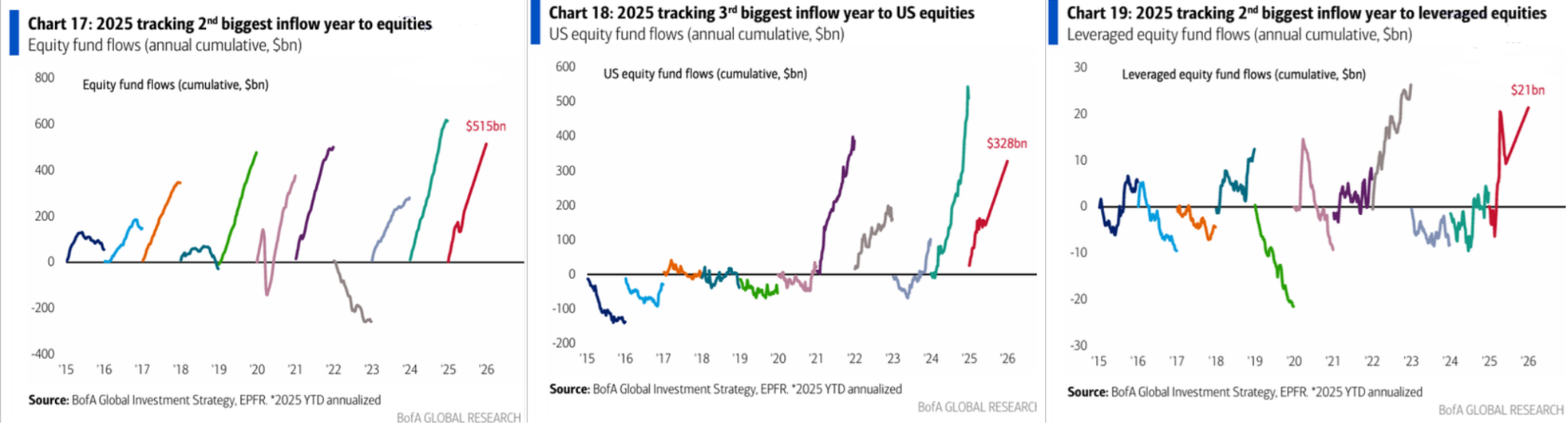

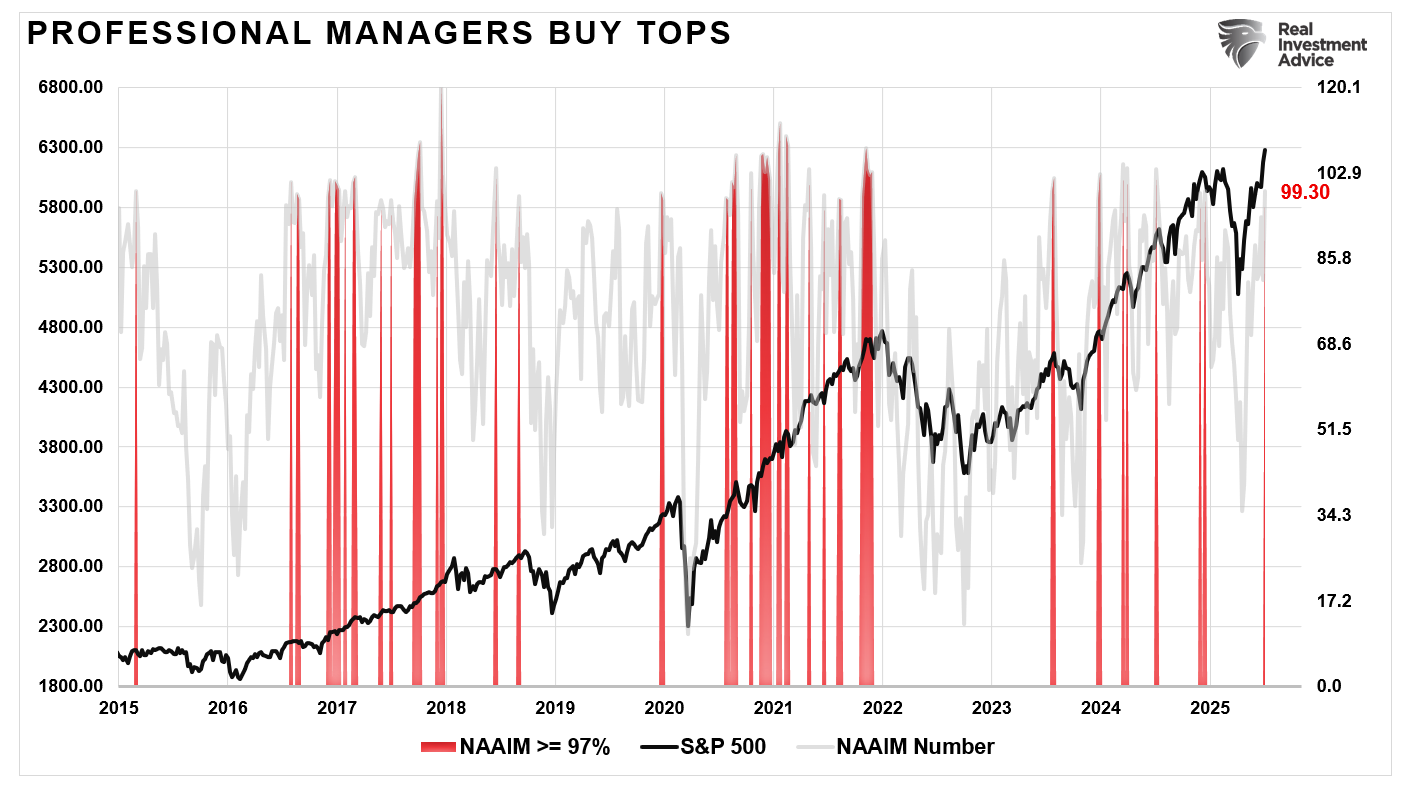

Жадность инвесторов также очевидна в потоках в спекулятивные и дешевые акции. Розничные притоки в акции США превысили 70 миллиардов долларов с начала года, причем большая часть из них сконцентрирована в крайне волатильных именах, таких как Palantir, MicroStrategy и других играх, смежных с криптовалютами или связанных с ИИ. Дешевые акции и акции малой капитализации, традиционно являющиеся вотчиной трейдеров, ищущих риска, также показали огромные прибыли в короткие периоды, в основном из-за болтовни в социальных сетях и погони за розничной динамикой. В то же время инвесторы удваивают ставки на спекулятивных сделках даже после краткосрочных потерь, отражая мышление «покупай на спаде», которое ставит быструю прибыль выше фундаментального анализа. Поддержку этой активности оказывает более широкая динамика потока ETF. Поставщики, ориентированные на розничную торговлю, такие как Vanguard, увидели, что их доля в общем притоке ETF США выросла до 37% по сравнению с 27% годом ранее. Потоки ETF с использованием заемных средств достигли пятилетнего максимума прошлой весной и оставались повышенными в течение второго квартала. Между тем, более узкие спреды между ценой покупки и продажи и большее количество платформ, доступных для розничной торговли, обеспечивают более высокий объем торговли с меньшими помехами, что еще больше подпитывает такое поведение. Однако рынком движет не только жадность розничных инвесторов. Хотя и немного поздновато, но профессиональные инвесторские настроения и позиционирование резко возросли, способствуя недавнему рывку рынков к историческим максимумам.

Хотя розничный и профессиональный оптимизм подпитывал рост рынка, он также вносит хрупкость. ETF с кредитным плечом страдают от ухудшения на нестабильных рынках, а спекулятивные сделки могут резко развернуться, как показал HIMZ. Хотя импульс может продлить ралли, возникающие в результате развороты часто бывают резкими, когда настроения меняются. Оптимизм работает на пользу Bulls, но предупреждающие знаки перенапряжения усиливаются. Для достойной коррекции цен, которая может начаться уже на следующей неделе, многого не потребуется. Торгуйте соответственно.

Nasdaq 2025. Повторение 2020

Я уже много раз отмечал ранее, что ненавижу рыночные аналоги. Причина в том, что для установления корреляции им требуется «выборочный» выбор начальных и конечных точек. Однако бывают случаи, когда аналоги могут помочь продемонстрировать сходство между периодами рыночной эффективности и жадностью или страхом инвесторов. Следующий график Nasdaq в 2020 и 2025 годах является хорошим примером последнего. Как показано, начало пандемии привело к падению на 35% в марте того года. Затем рынок достиг дна и начал резкий рост в конце 2020 года и далее в 2021 году. Как показано, в 2025 году Nasdaq показывает похожую картину со снижением в марте и начале апреля и последующим отскоком до конца июня.

Это, несомненно, обнадеживающая аналогия для быков, предполагающая, что у рынка еще достаточно места для взлета до конца 2025 года. Однако именно поэтому мне лично не нравятся подобные аналогии, поскольку они предполагают, что если что-то произошло в прошлом, то оно будет идентично повторяться в будущем. Проблема в том, что анализу не хватает данных, которые поддерживали предыдущий подъем. В таблице ниже подробно описаны некоторые различия между 2020 годом и сегодняшним днем. Также важно помнить, что в 2020 году спортивные мероприятия от футбола до скачек были закрыты, оставив только фондовый рынок в качестве жизнеспособного выхода для игроков, чтобы делать ставки. Вооружившись счетом Robinhood, чеком на стимулирование экономики на 1500 долларов и «плохим отношением», инвесторы устремились на финансовые рынки, преследуя некоторые спекулятивные уголки рынка. Конечно, с учетом того, что Федеральная резервная система снизила ставки до НУЛЯ, влила 120 миллиардов долларов в месяц в финансовую систему и обеспечила функционирование рынка мусорных облигаций, неудивительно, что рынки быстро восстановились после своих минимумов.

Самое интересное в 2025 году то, что рынок «чувствует себя» почти так же, как в 2020 году, но фон совершенно противоположный. ФРС сохраняет высокие процентные ставки, сокращает свой баланс, а фискальная поддержка страны продолжает откатываться назад. Тем не менее, даже при отсутствии денежно-кредитной и фискальной политики, рынок растет, по-видимому, с той же безрассудной самоотдачей. Продолжит ли аналог 2025 года зеркалировать 2020 год? Возможно. Но с ростом оценок и замедлением экономики я бы поставил на то, что аналог сломается раньше, чем позже. Будьте осторожны, принимая аналогии за чистую монету.

перевод отсюда

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

Биржа BingX - отличные условия торговли криптовалютой. Специальное предложение - эксклюзивная акция! Первые 50 пользователей получат ваучер на $40 с 5x плечом – отличный шанс протестировать трейдинг на одной из ведущих криптобирж!

И не забывайте подписываться на мой телеграм-канал, Boosty и YouTube-канал

Комментариев нет:

Отправить комментарий