https://ruh666.livejournal.com/1150863.html

Просматривая FT за утренним ванильным латте в лучах раннего летнего солнца (вы в Эссексе, а не в Риме, займитесь этим: Эд), я поднял брови на статью под названием "Кредитное сжатие в США вызывает рост корпоративных банкротств". В этом месяце в США восемь компаний с долгом более 500 млн. долл. обанкротились (в лексиконе - подали на главу 11), по сравнению со среднемесячным показателем всего трех в 2022 году (коэффициент 2,618 для тех, кто следит). Двадцать семь корпораций, определенных как "крупные должники" (обязательства свыше 500 млн долларов), обанкротились в этом году, и это по сравнению с сорока корпорациями в 2022 году. Очевидно, что текущая дефляция денег и кредитов оказывает свое влияние.

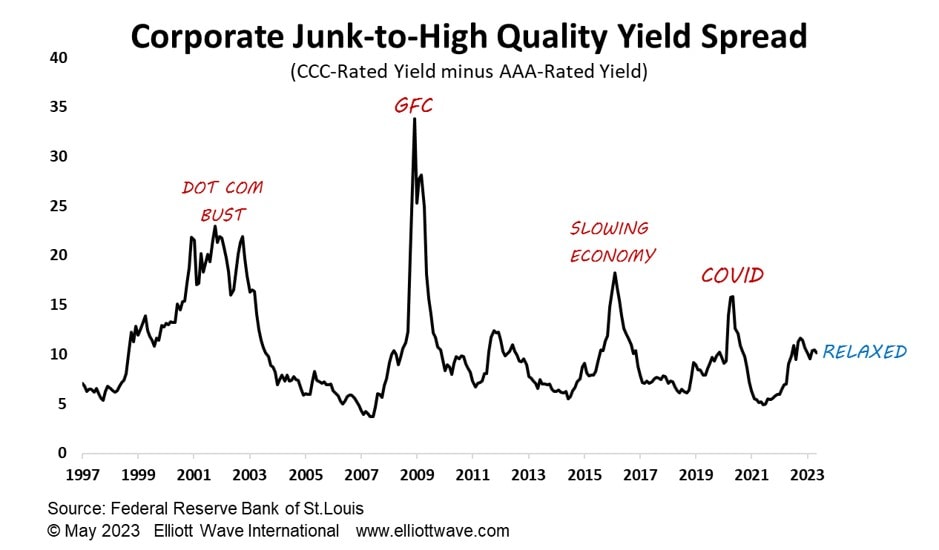

В августе прошлого года автомобиль въехал в бок моего мотоцикла. Я видел, что это вот-вот произойдет, и все происходило в замедленной съемке. Затем - бах. Помню, как в 2007 году я сказал своим коллегам по отделу корпоративных долговых обязательств в Инвестиционном управлении Абу-Даби, которые каждый день сообщали нам о том, что на рынках произошел обвал, что это похоже на замедленную съемку автомобильной аварии. Конечно, в 2008 году произошла катастрофа. Похоже, что сейчас наступило похожее время. S&P Global Ratings ожидает, что уровень дефолтов по облигациям спекулятивного класса почти удвоится к 2024 году, и все же наш "измеритель понижения рейтинга" (спред доходности между облигациями инвестиционного класса с самым низким рейтингом и облигациями на один ранг выше) остается упрямо оптимистичным, что свидетельствует о полном отсутствии беспокойства по поводу корпоративного кредитного краха. На приведенном ниже графике видно, что спред доходности между некачественными облигациями и корпоративными облигациями с рейтингом ААА увеличился с самого низкого уровня 2021 года, удвоившись на пике в ноябре 2022 года. Однако по сравнению с предыдущими периодами рецессии, а мы почти наверняка движемся к еще одному, этот показатель корпоративного стресса сейчас не приближается к тем предыдущим экстремумам. Если, как мы предполагаем, фондовые рынки снова упадут, ожидайте, что корпоративный долг станет огромной проблемой.

перевод отсюда

Мюррей Ганн из EWI показал 30 с лишним графиков - многие из них строились десятилетиями. Видео "Пусть графики говорят сами" бесплатно

Бесплатный отчет "Ваши 5 лучших альтернатив банкам", выдержки из книги Роберта Пректера "Последний шанс победить крах"

Новый бесплатный аналитический отчёт Elliott Wave International "Как определить, насколько безопасен мой банк"

«Предупреждающие знаки на рынке недвижимости» и «Предупреждающие знаки банкинга»

Бесплатный вебинар Майкла Мэддена (как применять волны Эллиотта к торговле на FOREX)

Бесплатный отчёт "Цены на жилье: сколько у вас проблем? (глобальные тенденции в сфере недвижимости)"

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство "Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних"

Мюррей Ганн из EWI показал 30 с лишним графиков - многие из них строились десятилетиями. Видео "Пусть графики говорят сами" бесплатно

Бесплатный отчет "Ваши 5 лучших альтернатив банкам", выдержки из книги Роберта Пректера "Последний шанс победить крах"

Новый бесплатный аналитический отчёт Elliott Wave International "Как определить, насколько безопасен мой банк"

«Предупреждающие знаки на рынке недвижимости» и «Предупреждающие знаки банкинга»

Бесплатный вебинар Майкла Мэддена (как применять волны Эллиотта к торговле на FOREX)

Бесплатный отчёт "Цены на жилье: сколько у вас проблем? (глобальные тенденции в сфере недвижимости)"

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

Видеоурок от Джеффри Кеннеди: «Как найти идеальный момент для входа»

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

Теперь настольную книгу волновиков "Волновой принцип Эллиотта" можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство "Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних"

Комментариев нет:

Отправить комментарий